イタリアの町、リーミニ(

原文:Our Very Own Oscar Night in Rimini By Michael Hudson

マイケル・ハドソン: 前証券エコノミスト。UMKC(ミズーリー大学カンザス校)の著名な研究教授。”Super Imperialism: The Economic Strategy of American Empire”(new ed., Pluto Press, 2002)他、著書多数。近刊予定 ”Hopeless: Barack Obama and the Politics of Illusion” (AK Press)に寄稿。(本稿は、2012年2月27日、website「カウンターパンチ」に掲載された[前日、アカデミー賞授賞式でオスカー像が授与されている]。

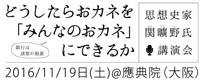

私はちょうど、イタリアのリミニから帰った時だった、リミニでは、研究人生のなかでももっとも素晴らしい光景のひとつを経験した。カンザス大学ミズーリー校(UMKC)に関係する我々4人は、現代通貨論(MMT)について3日間にわたって講演するために招かれ、欧州が何故今日のような通貨危機にあるのを説明し、他の選択肢があること、99%に課せられた緊縮財政と1%による巨大な富の獲得が自然の力によるものではないことを説明した。

ステファン・ケルトン(UMKCの経済学ブログNew Economic Perspectivesの次期代表・編集者)、犯罪学者・法学教授のビル・ブラック、投資銀行家のマーシャル・アウエルバッハと私は、フランスの経済学者アラン・パークスとともに、金曜日の夜、講堂となったバスケットボール場に踏み入った。2100人以上と伝えられた聴衆で満員の会場の中央通路をはるばると歩いた。聴衆が我々をファーストネームで呼びかけ、オスカー授賞式会場に入るようなものだった。彼らは全員が我々のブログを読んでいるとのことだった。ステファニーは、ビートルズがどんなに感じたが判ったと言った。スポーツイベントではなく知的イベントのための拍手が長く続いた。

もちろん、対戦相手がそこにいなかったことが違いであった。多数の報道陣がいたが、優勢なユーロ・テクノクラート(欧州の経済政策を決定する金融ロビーイスト)は、緊縮策への可能な代替策の議論が少なければ少ないほど、彼らの横暴な金融支配を貫徹することがより容易になることを願っていた。

我々の米国から(アランはフランスから)の飛行機代とリミニ海岸のフェデリコ・フェリーニ・グランド・ホテルの宿泊費集めのために、聴衆の全員が寄付をしてくれていた。会議は、パオロ・バルナルド記者が組織したものだが、彼はランダル・レイとともに現代通貨論(MMT)を学び、イタリアのマスコミ文化のなかに、何が欧州の生活状態を実際に決定づけているかの議論の必要があることに気づいた。その議論とは、この危機を、領地を拡大する新しい金融領主となる機会とすることを願う金融エリートの登場、赤字を賄うような中央銀行を持たず、公債所有者とネオリベラル[新自由主義]派から選ばれたユーロ官僚の世話になっている政府が売り払いつつある公的領域の民営化ということについである。

パオロと多数の通訳・インターンのサポートスタッフは、米国では最近までほとんど聞くことのなかった金融・税理論へのアプローチを聞く機会を与えてくれた。ちょうど1週間前のワシントンポストは、現代金融論(MMT)をレビューする記事を掲載し、フィナンシャル・タイムズは長文の討論でフォローした。しかし、その理論は、主としてUMKC経済学部とバード大学レヴィー研究所(我々の大半がそれに関係しているが)でのものにとどまっている。

我々の主張の主眼は、商業銀行がコンピューターのキーボード上で信用創造する――借主が利子付き借用証書に署名するのと引き換えに当座勘定信用を与える――のと同じように、政府も貨幣を創造することができるということである。銀行から借り入れる必要なくして、キーボードが行うと同じように、政府が財政支出を賄うためにほぼ自由に信用創造することである。

もちろん政府が自由に信用創造するといっても、政府は(少なくとも原則として)、長期の成長と雇用を促進するために、それを支出することが違いである。それによって公的インフラに投資し、健康ケアその他の基礎的な経済的機能を調査・開発し、提供するのである。銀行のそれは、もっと短期枠のものであり、所定の担保物件の提供を条件に貸し付ける。銀行の貸付の約80%は、不動産担保の住宅ローンである。その他の貸付は、リバレッジド・バイアウト[買収先企業の資産を担保とした借入金による企業買収]と企業買収のためになされている。しかし、企業による最近の固定資本投下の大半は、内部留保から賄われている。

残念ながら、企業利益の流れは、ますます金融セクターに向けられている。銀行への返済や違約金としてだけではなく、自社株の買戻しのためにである。その目的は、株価を維持し、それによって今日の金融化された企業が経営者に与えるストック・オプションの価値を維持するためである。株式市場――教科書の図表では、いまだに新しい投資資金を集めるものだと説明しているが――について言えば、高利のジャンク債のような信用をもとに企業を買収し、株を借金と交換する道具と化している。あたかもそれが事業を行うための必要経費であるかのように、利子の支払いが控除されるので、企業の所得税負担が低減されるのである。課税当局が放棄するものは、だらけの経済によって富を得る銀行と公債所有者への支払いのために利用されるのである。

脱工業化経済、金融型経済の時代へようこそ! である。産業資本主義は、金融資本主義の諸段階の連続の時代に入ったのである。:バブル経済から、[企業の資産から負債を差し引いた場合にマイナスとなる]負の資産、担保権執行の時代、債務デフレ、緊縮財政、とくにPIIGS(ポルトガル・アイルランド・イタリア・ギリシャ・スペイン)をはじめとする欧州諸国の陥った債務支払いのための日雇い労働者身分のような段階へ、である。バルト諸国(ラトヴィア・エストニア・リトアニア)は既に余りにも深く債務に陥ったため、住民が外国で仕事を探し、借金を背負った不動産から逃れるために移住しつつある。2008年の銀行暴利の崩壊以来、同じことがアイスランドを見舞った。

経済学者は何故、この現象を論述しないのか? その答えは、政治的イデオロギーと分析上の目隠しの組み合わせである。日曜の夕方に会議が終わるやいなや、例えば、ポール・クルーグマンの「ニューヨーク・タイム」のコラム「欧州を苦しめているのは何か?」(2月27日、月曜日)は、欧州問題を単に、自国通貨の切り下げができない各国の無能力のせいにした。彼は、問題を欧州の福祉支出、財政赤字をユーロ圏問題の原因とする共和党の路線を正当に批判したのだ。

しかし彼は、EU憲章にガラクタ経済学者が書き込んだ結果として、赤字を通貨化[公債を引き受け]できないという、欧州中央銀行(UCB)に科せられた束縛の問題を説明から除外している。

「もし[EU]周辺国がまだ独自通貨を持っていたならば、急いで競争力を回復するために自国通貨の切り下げという手段を使えるし、使うだろう。しかし、そうはしない。ということは、それらの国は長期の大量失業と緩慢で過酷なデフレの状態に置かれることを意味する。彼らの債務危機はおもに、この悲しい展望の副産物なのである。落ち込んだ経済が財政赤字につながり、デフレが債務負担を拡大するからである。」

貨幣価値の下落は、輸入品価格を上昇させる一方で、労働力の価格を引き下げるだろう。外国通貨建ての債務負担は、通貨切り下げと調和させるなかで増大するだろう。それによって、政府が自国通貨建て債務を切り下げる法律を通さない限り、さらに問題を生み出すこととなる。これは、(米国がそうであるように)公債はつねに自国通貨建てで発行せよという、国債金融の第一義的指令を満足させるものとなる。

1933年、フランクリン・ルーズベルトは、合衆国内の融資契約における「金約款」(銀行その他の債権者が債務者から同等価値の金で支払われることを可能にしていた)を撤廃した。しかし、クルーグマンは、いつもの新古典派的手法において、債務問題を無視している。

とくに苦しんでいる国には、悪い選択肢しかない。デフレの痛みを味わうか、ユーロから離れるという大胆な選択肢しかない。それは、他のすべてが失敗に終わる(ギリシャはそれに近づいている)までは政治的に実行不能であろう。ドイツは、それ自身の緊縮政策を改定し、インフレを受け入れることによって助けることができようが、それはありえない。

しかし、ユーロから撤退する国がユーロを苦しめているネオリベラリズム政策を維持するならば、ユーロから離れても、緊縮財政、担保権執行、債務デフレを回避するのに十分ではない。ユーロ後の欧州経済が中央銀行を有し、なお公的財政赤字を賄うことを拒否し、政府が商業銀行や公債所有者からの借金を強いるとしたら、どうだろうか? 政府が、経済に対してその成長力を提供することよりも財政をバランスさせるべきだと考えるとしたら、どうだろうか?

アイルランドのように、政府が公的福祉支出を削減したり、損失を出した銀行を救済したり、赤字の銀行に政府のバランスシート上で賭けをさせるようになったら、どうだろうか? ついでに言えば、アイスランドができなかったように、政府が不動産担保ローンその他の債務を債務者の支払い能力までに減額しないとしたら、どうだろうか? その結果は、なお続く債務デフレ、財産への担保権執行、失業、そして国内の経済と雇用機会の縮減による国外移民の波となるだろう。

それでは何がカギなのだろうか? 中央銀行が設立されたときにやるべきこととされたことを行うような中央銀行を持つことである。すなわち、政府の財政赤字を貨幣化[公債を買い取ること]して、経済成長と完全雇用のために最善の方法で、お金を経済に投入できるようにすることである。

これがMMTのメッセージであり、我々5人がリミニの聴衆に説明するために招かれた意味であった。何人かの参加者がやってきて、はるばるスペイン、フランスから、そしてイタリア中からやってきたと説明した。新聞・ラジオ・テレビから多数の取材を受けたが、政治的にまずいとの理由で、主要メディアは我々を無視するよう指示されていたと聞かされた。

それが、ネオリベラルの通貨緊縮策なのである。そのモットーはTINA(There Is No Alternative=選択肢はない)であり、事態をこのように維持したいのである。どれだけ多くの選択肢があるかの議論を封じ込めることができる限り、市民がその生活条件が縮小され、富が経済ピラミッドの頂点の1%に吸い上げられることに、市民の黙従が続くことが彼らの願いなのである。

聴衆は、何よりもステファン・ケルトンからその説を聞きたがった。彼は、経済学について私がこれまでに聞いたなかで、もっとも明確な説明を提示した。MMTの論理のユークリッド的な提示である。映像を見て欲しい。最後には、コンサートのように感じた。

本当の中央銀行がどのように緊縮を回避し、雇用を後退させるのではなく促進するかについての経済上の説明を聞くために会場を埋めた聴衆の規模は、国民を洗脳しようという政府の企みがうまくいっていないことを示すものであった。政府のそれは、ハーバード大学経済学部101番教室に、はるかに及んでいない。ハーバードの学生は、間接債務、金利などの不労所得でのただ飯食い、そして寄生的金融の分析を除外した経済の図式絵を描く非現実的な異世界に抗議して、退場したのである。