『負債の網』著者のエレン・ブラウンさんの最近のエッセイを訳者の早川健治さんの訳でおおくりいたします。

内容は、わが日本やお隣の中国の通貨政策を評価するもので、米国と比べて「財源論」が有効に機能しているとし「アジア式中央銀行業」とまで言われると

苦笑い!してしまいますが、ここでの議論は、政府と中央銀行の一体化による「統合政府論」とデフレ化での有効な経済政策とは?という視点で読んでいただけると議論の一助になると思います。特にMMT(現代貨幣論)を中心に「通貨発行権」が主な論議の的になっている中、ご参考になればと思います。特にこのエッセイを読むにあたり、『「反緊縮!」宣言』松尾匡編(亜紀書房)のなかの朴勝俊さんの論文「反緊縮経済学の基礎」をあわせてお読みになることをおすすめします。朴さんは、「量的緩和政策」の一定の有効性を認めつつ「デフレや不況を脱却するためには、財政政策も反緊縮的にすることが不可欠です」と述べ「財政ファイナンス」のタブーを超えていくべきと提言しておられます。この視点は、このエレン・ブラウンのエッセイと論点がクロスするものでしょう。信用創造廃止の政府通貨論(公共貨幣論)がもっとも有効であるとしながら、その過渡期的議論としてみることが可能ではないでしょうか?

~~~~~~~~~~~~~~

財源の作り方

米大統領選候補者たちの死角から

原文

https://ellenbrown.com/2019/07/10/how-to-pay-for-it-all-an-option-the-candidates-missed/

エレン・ブラウン 2019年7月10日

民主党の振り子が明らかに進歩左派へと振れる中、第一回大統領選挙討論において、各候補者たちは、貧困者、弱者、そして困窮する中流階級に助け舟を出すような計画を矢継ぎ早に編み出している。提案内容は幅広く、ユニバーサル・ベーシック・インカム、国民皆保険制度、グリーン・ニューディール政策、奨学金徳政令、大学学費無料制度等が挙がっている。問題は、スチュアート・バーネイが『FOXビジネス』で述べているように、増税や既存の社会保障のカットを伴わない財源計画が出ていないという点である。有権者はこれでは納得しないだろう。というのも、「人から奪って人に与える」しか代案が出ないのであれば、ちょうど財源がなくて頓挫しているトランプの1兆ドルインフラ整備計画のような末路をたどるのは目に見えているからである。

幸運なことに、適当な代案は存在するが、それが話題に上ることは、少なくとも今回の大統領選挙討論においてはほとんどない。しかし、これは日本では熱心に議論されており、中国ではもはや常識となっている方策である。政府は、国家銀行の帳簿に通貨を直接発行すればよい。中国や日本のリーダーたちは、経済はそもそも右から左へ資金を移すだけのゼロサムゲームではない、ということをよくわかっている。経済を成長させてGDPを上げていくためには、需要(つまり通貨)が供給と並行して伸びていかなければならない。つまり、制度内に新たな通貨が追加される必要がある。これこそ日本や中国のやり方であり、それは成功をおさめている。

2008年~2009年の世界銀行業危機の前に、中国のGDPは平均10%という成長を30年間も続けてきた。マネーサプライも並行して増えているが、それは国有銀行の帳簿に発行されたものである。安倍晋三政権下の日本も同じ方式を導入しており、中央銀行が国債を大量に購入するという経済刺激策を打ち出したが、そのとき生み出された通貨はコンピュータのキーボードをちょっと操作するだけで作られたものである。

以上のような方策を実施しても、物価は上がらなかった。古典貨幣理論に忠実なアメリカのエコノミストたちの予想が全く当たらなかったわけである。1998年から2018年までの20年間で、中国のマネーサプライM2は10兆元から180兆元(26兆ドル)に、実に18倍も増えた。それでもなお、中国は2018年の物価インフレーションを2%以下に抑えることができた。物価安定の背景には、中国がGDPを20年間で13倍も成長させたという事実がある。

日本では、「アベノミクス」と呼ばれる景気刺激策へ、中央銀行が資金提供をしている。日本銀行は今では政府負債の50%弱を「収益化」しており、かかる負債を同銀行の帳簿に発行された円を使って購入することで、負債を新たな通貨に変換している。もしアメリカの連邦準備制度が同じことをした場合、11兆ドル相当のアメリカ国債を保有する計算になるが、これは現在の保有高の4倍である。それでもなお、日本のマネーサプライM2は、20年間で2倍にすら増えていない。対して、アメリカのM2は同期間で3倍以上も増えている。さらに、日本の物価インフレーション率は、日銀の目標である2%を頑なに下回る値となっている。つまり、安倍首相の景気刺激策は、物価の高騰にはつながらなかったのである。むしろ、日本ではインフレよりもデフレが深刻な問題をして残っている。中央銀行が史上かつてないほどの大規模な負債収益化を行ったにも関わらず、である。

中国経済:巨大なネズミ講か、はたまた新たな経済モデルか

批評家たちは、中国の経済を「いずれは崩壊するしかないネズミ講」として批判してきた。その傍ら、中国は40年もの間、批評家たちの論の間違いを証明し続けてきた。2019年6月のアメリカ議会調査局の報告にはこう書かれている。

「1979年に自由市場改革を実施し、国際貿易や海外投資へ国を開いたことによって、中国は世界一成長率の高い経済圏となっている。実質GDP成長は2018年までで平均9.5%だが、世界銀行はこの速度を「主要経済圏における史上最速の持続的な拡大」と呼んでいる。こうした成長のおかげで、中国は平均すると8年に1度の割合でGDPを2倍にしてきており、推計8億人もの人たちを貧困から救い出してきた。中国は(購買力平価に基づくと)世界最大の経済圏、生産者、商品取引主体、そして外貨準備保有者である。

このような大きな成長は、中国の諸銀行―ほぼ国有銀行である―の帳簿への信用創造から資金を得ている。もちろん、アメリカでさえも、通貨のほとんどを諸銀行の帳簿への記入という形で発行している。私たちのマネーサプライとは、銀行負債なのである。しかし、中国モデルの特徴は、クレジットの行き先を中国政府が積極的に決定している、という点にある。「中国が発明した新しい経済運営方法」と題された2018年7月の記事において、ノア・スミスは、銀行クレジットの規制によるマクロ経済の安定化、という中国の新しいアプローチは、先進国経済にとって有意義な教訓を提供してくれるような新しい経済モデルとなりえる、と書いている。スミスはこう続けている。

「多くのエコノミストたちは、中国のこのアプローチはその場しのぎであり、介入も積極的すぎるため、話にならず、先進国はこんなものを手本にするべきではない、という見解を示してくる。しかし、中国はこれをてこにして多くの危機を乗り越えてきており、ウォッチャーたちがもう何年も危惧し続けてきたような最悪の金融崩壊を防ぎ続けてきた。」

アベノミクス、ヘリコプター・マネー、そして現代貨幣理論(MMT)

ノア・スミスはさらに、日本のユニークなモデルについても書いている。安倍首相が2017年10月に競争相手を一蹴して以来、「日本で長年与党であり続けてきた自民党は、政権保持のための手段として画期的で興味深い方式を編み出した―現実的な統治を行い、経済に焦点を絞り、国民が望むものを提供していく、という方式である。」 安倍首相いわく、仕事をしたいと言う人は皆仕事をみつけることができており、中小零細企業もうまくやっており、日本銀行の前代未聞の量的緩和プログラムは、大規模なインフレーションを引き起こすことなく企業に構造改革のためのクレジットを提供できた。安倍首相はさらに、幼児教育や大学教育の無償化にも踏み切る意向を表明してもいる。

中国の経済モデルと同様、アベノミクスもまた、中央銀行発行の「勝手な」通貨から資金を得ているとして、ネズミ講呼ばわりされてきた。しかし、名前が何であれ、この方策は日本経済にとってうまく機能してきた。一時期は眉をひそめていた国際通貨基金ですら、アベノミクスは成功している、と宣言した。

日本銀行の大規模な国債の買いオペは、「ヘリコプター・マネー」とも呼ばれてきた。国債を担保することによって、中央銀行が政府支出を直接賄う方法である。中央銀行の財政出動によって政府は支出という形で通貨を発行してよい、という仮説を立てているという点で、これは現代貨幣理論とも比較されてきた。ネイサン・ルイスは、2019年2月の『フォーブス』誌にこう書いている。

「実のところ、いわゆる《MMT》のような理論の洗練は、近年、より高いレベルに到達している。その好例が日本である。日本銀行は、GDPの100%以上に相当する国債を保有している。つまり、日本政府は、《印刷局》を駆使し、インフレーションを起こさずに、GDPの100%相当の資金繰りを行うことに成功したのである。」

日本の公務員らは、日本では法律上政府が中央銀行へ国債を直接売却することが禁止されているとして、ヘリコプター・マネーやMMTとの比較を否定している。アメリカと同じく、日本でもまた、国債は公開市場で売却されなければならず、現にアメリカ政府はこの制約があるからこそ負債を直接収益化することができない。しかし、日本銀行副総裁の岩田規久男は、2013年の『ロイター』誌の記事において、国債が実際にどこで売られているのかは問題ではない、と洞察している。重要なのは、中央銀行が国債の購入に合意している、という点である。そして、ここにおいてこそ、アメリカと日本や中国のそれぞれの銀行法の違いもここから現れてくる。

アジア式の中央銀行業

アメリカ財務省が公開市場で国債を売却する場合、連邦準備銀行がそれを購入してくれるかどうかは定かではない。大統領や国会等が連準の政策に少しでも影響を与えようとすれば、それは中央銀行の神聖なる独立性の侵害であるとして即座に糾弾される。

少なくとも理論上は、中国や日本の中央銀行も独立している。いずれも国際決済銀行のメンバーであり、国際決済銀行は、通貨の安定性や中央銀行の独立性の持続がいかに重要であるかを説いてきた。どちらの国も、このような政策をより効果的に自国政策にも反映させるために、1990年代以降、銀行関連法律の改正を進めてきた。それでもなお、中国や日本の銀行法とアメリカの銀行法との間には、重要な相違点がいくつかある。

日本では、日本銀行が金利の設定を自由に行うことが合法となっているが、それでも、日銀は金利政策を定めるに際して財務省と密に連携する必要がある。1997年日本銀行法第4条にはこう書かれている。

「日本銀行は、その行う通貨及び金融の調節が経済政策の一環をなすものであることを踏まえ、それが政府の経済政策の基本方針と整合的なものとなるよう、常に政府と連絡を密にし、十分な意思疎通を図らなければならない。」

アメリカの場合と異なり、安倍首相は国債の売買について日銀総裁と交渉することができるため、負債を国内経済の成長の一助となるような通貨へと変換していくことができる。彼はこれを合法的に行うことができるのである。

中国の中央政府が中央銀行に対して持つ影響力は、日本の総理大臣のそれよりも一層強い。1995年中華人民共和国中国人民銀行法にはこう書かれている。

「国務院の指導の下、中国人民銀行は、金融政策を策定及び実施し、金融関連リスクへの対処及び排除を行い、金融安定を維持する。」

国務院は、マネーサプライ、金利、そして為替レートの年度調整等について、最終判断を行うことができる。国務院は、経済の安定化を図る権利を行使する上で、銀行クレジットの発行の指導と規制を行ってきたわけだが、これこそノア・スミスが言うような重要な教訓を含む新しい中国マクロ経済モデルである。

アベノミクス成功の6年間と、中国の前代未聞の経済成長とは、政府は負債を収益化し、物価の高騰を引き起こさずにマネーサプライを増やして景気を刺激できる、ということを証明している。アメリカの政策担当者たちのマネタリスト理論は、もはや古びており、破棄されるべきである。

日本語には「協力」という言葉がある。文字通り、力を集めることでさらに力をつけていくという意味である。「一緒に動くことでより強力になる。」 この原理は、アジアの文化においては常識であり、私たちも見習うべきものである。中国や日本の成功例に従い、連邦議会、内閣、そして中央銀行が協力できるような法改正をどのように進めてゆけばよいのか、ということこそ、両党のアメリカの大統領候補者たちが本当に議論するべき論点なのである。

『負債の網』(那須里山舎)著者のエレン・ブラウンが、米国政治のオカシオコルテス現象で話題のMMT理論(現代貨幣理論)への適切な批評をおこなっています。MMTか?それとも「量的緩和」か?それとも公共通貨(政府通貨)の公共銀行ネットワーク銀行か?MMTへの評価と批判をまじえて、現在の最先端の政治課題への解説となっています。また、『負債の網』の読書ガイドにもなっています。『負債の網』訳者の早川健治さんに翻訳をお願いいたしました。みなさんの考察と議論にお役にたてることと思います。

~~~~~~~~

通貨政策が政治の中心問題に!

~MMT、量的緩和、それとも公共銀行?~

原文

https://ellenbrown.com/2019/03/21/monetary-policy-takes-center-stage-mmt-qe-or-public-banks/

2019年3月21日 エレン・ブラウン(早川健治訳)

止め処ない環境破壊に対する警鐘が鳴り響く中、米国や欧州では、多種多様なグリーン・ニューディール政策案や、これらへの資金調達の方策を巡るアカデミックな議論が盛り上がってきている。通貨政策は、通常、曖昧模糊とした学術書や秘密裏に行われる官僚談合の中へと吸い込まれていくものだが、ここにきて突然脚光を浴びることとなった。

アレクサンドリア・オカシオ=コルテス議員によって米国下院に提出された長さ14ページのグリーン・ニューディール政策案には、現代貨幣理論(MMT)が実際に触れられているわけではないものの、これこそメディアの注目を集め、同案で最も大きな議論の的となっているアプローチなのである。税や負債の心配をせずに富を手にすることは、少なくとも生産力が限界に達しない内は可能である、という点では、MMTの概念は良い。しかし、詳細を調べていくと、いくつかの問題点が明らかになる…

MMT推進派は、政府は税を集める前に税収を歳出にあてることができる、と言う。実態はというと、政府は歳出を行うにあたって新たに通貨を発行するのである。経済内には、まだまだ公共歳出の余裕が有り余っており、需要が供給を上回って物価が上昇するのは当分先の話である。

反対派はしかし、以上の点は間違っている、と言う。政府は口座にお金が入って初めてこれを歳出にあてることができるのであり、それは税収や国債売却によって賄われるべきである、というわけである。

こうした批判の正当性は、『現代貨幣理論入門:反対への応答』と題された2013年論著において、MMT論者たち自身が認めている。かれらはしかし、「こうした制約は最終結果を変えるものではない」とも述べており、より専門的な議論へと話を進めている。かれらの言い分はこうである:「中央銀行準備通貨(CB通貨)は連邦準備制度が独占的に供給している。財務省は、CB通貨で支払いを行う。財務省は徴税や長期債券の発行によってCB通貨を調達する。よって、徴税や債券発行が行われるためには、CB通貨の注入が必要条件となる。」

これに対して、米国通貨研究所(AMI)研究員をはじめとする人々は、次のように反論している:中央銀行は、ドルを独占的に供給しているわけではない。米国内に流通しているドルの大半は、政府ではなく、民間銀行融資によって発行されている。連準はそのプロセスを補助するために、必要に応じて中央銀行通貨(銀行準備通貨)を供給する。こうして銀行が発行した通貨は、連邦議会が実際に歳出を行わなくても、財務省による徴税や借り入れの対象となるのである。AMI研究員たちはさらにこう続けている:「銀行準備通貨はすべて、連準が諸銀行のために発行するものである。政府歳出は、(過去に発行された)銀行準備通貨を諸銀行へ送り返しているにすぎない。」セントルイス連邦準備銀行が言うように、「連邦赤字があるからといって、連邦準備制度は政府証券の購入を義務付けられているわけではない。よって、連邦赤字は、それ自体としては、必ずしも銀行準備通貨やマネーサプライの増加につながるわけではない。」

実のところ、連邦赤字によって増えるのは、連邦負債である。たしかに、負債自体は毎年度繰り越し続けることができる(そして実際にそうされている)が、複利で増え続ける利息が、納税者が毎年度負担すべき予算項目として残る。この先10年間で、利息のみで年度当たり1兆ドルの歳出となる、という予測もあるほどだが、これは持続不可能な重税といわざるをえない。

グリーン・ニューディール政策ほどにも大規模な計画に資金提供を行うためには、増税や連邦負債増加を伴わない新しい仕組みが必要となる。こうした仕組みは、米国グリーン・ニューディール政策内で実際に提案されてもいる―公共銀行のネットワークである。米国メディアが取り上げることは滅多にないが、この代案は、2008年からグリーン・ニューディール政策案が検討され続けている欧州においては盛んに議論されている。欧州の経済学者たちはこうしたイニシアチブについてより時間をかけて考えてきており、多党制(multiparty systems)を持つおかげで、「社会主義者」「資本主義者」といったラベルによる妨害を比較的受けずに済んでいる。

欧州における思想形成の10年

グリーン・ニューディル政策案第一号は、英国のグリーン・ニューディール・グループの後援を受けつつ、新経済基金(NEF)によって2008年に発表された。最新の論争は、ギリシア元財務大臣のヤニス・バルファキス率いる「欧州民主主義運動2025」(DiEM25)と、『21世紀の資本論』の著者でありフランス経済学者のトマ・ピケティによって繰り広げられている。欧州グリーン・ニューディル政策への資金調達方法として、ピケティは増税を、バルファキスは公共グリーンバンク制度を、それぞれ推奨している。

バルファキスの解説によると、欧州は今、増税や政府赤字増を伴わない新たな投資資金を必要としている。これを目的として、DiEM25は、「欧州の公共投資銀行(イギリス、欧州投資銀行、そして欧州投資基金のような、ユーロ連合において見られる新型の投資商品の前兆等々)によって発行される公共債券を資金源とした、投資主導の復興又はニューディール計画」を提案している。かかる債券の価値暴落を防ぐために、中央銀行は、一定価格以上での買い取りを行う構えをとる。「端的に言うと、DiEM25は、中央銀行を活用しつつ、実経済へのグリーン投資を基調とした調整版の量的緩和を提案しているのです。」

欧州において、公共開発銀行はすでに大きな成功を収めており、また同銀行の負債は政府負債としては計上されない。税収ではなく、ローン返済を行う債務者から資金を調達しているからである。他の諸銀行と同じように、諸開発銀行もまた営利機関であり、政府にとってお荷物となるどころか、むしろ新たな収入源となるのである。DiEM25協力者のスチュアート・ホーランドはこう洞察している。

ピケティは自分の案とグリーン・ニューディール政策との相違点を浮き彫りにしようとあくせくしているが、二案の本当の相違点は、かれの案は―たとえどれほど善良な意図を含んでいたとしても―新たな条約や新たな機関、そして資産及び所得への課税等を含む願望リストである、という点である。グリーン・ニューディール政策は、条約の改定も新たな機関設立も必要とせずに、雇用回復を通じて所得と直接・間接税収とを作り出すことができる。それは債券を資金源としたルーズヴェルト式のニューディール政策を基盤としているが、後者は1933年から1941年の間で失業率を20%以上という状態から10%以下という数字にまで引き下げており、なおかつ平均財政赤字を3%という低さにおさえた。

ルーズヴェルトのニューディール政策は、フーヴァー大統領が設立した復興金融公社(RFC)という公共金融機関から資金の大半を得ていた。債券の売り上げを収入源としていたわけだが、融資からの利益が債券の清算にあてられ、結果としてRFCは純利を得た。RFCは、道路や橋、ダムや郵便局、大学、電力、住宅ローン、そして農場等々、多彩な資金提供を行い、かつ同時に政府に収益を提供してもいたのである。

公共銀行制度と「グリーン量的緩和」

米国グリーン・ニューディール政策は、市や州等の地方所有の諸銀行を含む「特化型地域銀行からなる制度又は新たな公共銀行と、連邦準備制度とのコンビネーションによる」資金調達を目指している。カルフォルニア公共銀行同盟立法委員会議長のシルヴィア・チーは、Medium.com上の記事においてこう解説している。

かかる公共投資のための資金調達の一貫として、グリーン・ニューディール政策は、公共銀行のネットワーク―ちょうど分権型のRFCのようなものである―の必要性を盛り込んでいる。こうしたアプローチはドイツにおいてすでに成功例があるが、そこでは再生可能エネルギーやエネルギー効率化設備の導入に必要な資金の調達に公共銀行が大きな役割を果たした。

チーによると、地方・地域諸銀行は、グリーン・ニューディール政策の費用を賄う手助けをするために、「インフラ設備の改善、環境に優しいエネルギー資源の採用、食糧及び交通のシステムの持続可能性と利便性の向上、等々の企画にむけて低金利の融資をすることができる。連邦政府も、例えば公共銀行に資本提供を行ったり、融資プログラムが守るべき環境・社会責任基準を設定したり、公共銀行融資に参加する動機を与えるような税制改革を行ったりすることで、やはり一助となることができる。」

英国教授のリチャード・マーフィーは、中央銀行の役割をさらにもう一つ追加している―「グリーン・インフラ量的緩和」という形での新たな通貨発行である。2008年の元祖英国グリーン・ニューディール・グループの一員でもあったマーフィーは、続けてこう解説している。

量的緩和はすべて、政府等の諸機関が発行する負債を、中央銀行が、文字通り無から創造された通貨を使って買い取ることによって機能する。通貨発行の手続きは、銀行が融資を行う度毎に繰り返される。では私たちの言い分では何が違うのかといえば、違いはただ一つ、こうしたプロセスを経て中央銀行が発行した通貨は、政府が色々な形で抱えている負債を買い戻すために使用されるべき、つまり、こうした負債を帳消しにするために使用されるべきだ、という提案のみである。

以上の解決策へのお決まりの反論として、それでは物価インフレーションが引き起こされてしまうのではないか、というものがあるが、過去記事ですでに示したように、インフレが起こる必然性はどこにもない。むしろ、負債の量と、その返済に使用可能な通貨の量との差は、「バランスシート不況」を回避するために、毎年新たな通貨で埋め合わせをされなければならないのである。『負債と民主主義の二者択一』という2016年作品で、英国教授のメアリー・メローは問題をこう表現している。

マネーサプライを負債と結びつけることで生じる主な矛盾の一つに、発行者が自ら発行した以上の量の通貨を必然的に要求してしまう、というものがある。負債に基づく通貨は、利息付で返済され続けなければならない。通貨が継続的に返済される中で、マネーサプライを維持するためには、新たな負債が生産され続ける必要がある。こうして、マネーサプライの中核に、社会的・環境学的に持続可能な経済を確立しようとする人々の活動を妨げるような成長力学が埋め込まれてしまうわけである。

利息問題に加え、銀行家やその他の富裕層の人々は地方経済に利益を還元しない傾向がある、という問題もある、とメローは言う。地域のニーズに応じるために利益を使う公共銀行と異なり、富裕層は、カネを貯めこみ、投機市場にこれを投資したり、脱税天国や諸外国にこれを移したりするからである。

米国経済を繰り返し崩壊させてきたにわか景気の悪循環を回避するためには、不足分の通貨の埋め合わせが必要となる。新たな通貨は負債の返済にあてられ、負債とともに消滅し、全体的なマネーサプライとインフレーション率は変わらずに残る。もし経済内に通貨を注入しすぎてしまった場合は、徴税によってこれを好きなときに回収すればよい。そもそも、MMT論者が指摘するように、経済を「オーバーヒート」させるような生産性のリミットに私たちが到達してしまうことはまだ当分ありえない。

グリーン量的緩和案に関して、マーフィーはこう書いている。

2009年から2012年にかけて実施された量的緩和プログラムの主な目的はただ一つ、シティ・オブ・ロンドンと同区内の諸銀行にリファイナンスを行うためであった。私たちが提案しているのは、これよりも小規模なプログラムであり、私たちが子孫に残したいと感じるあらゆるものごとに投資をしつつ、英国内の市町村すべてにおいて、有意義で適切な賃労働をする機会を創造することで、英国経済に渇を入れることである。

公営の中央銀行を含む公共銀行のネットワークを用いれば、同じような方法で米国のグリーン・ニューディール政策にも資金提供をすることができる―増税や連邦負債増、物価インフレーションなどを一切起こさずに、である。

第38回長野県有機農業研究会大会 講演

「戦後日本とは何だったのか ~通貨システムの改革が日本の未来を切り開く~」

関 曠野 さん

この講演録は、2018年3月3日に長野県塩尻市総合文化センターで開催された第38回長野県有機農業研究大会・基調講演の記録を関さんに加筆・補足していただいたものです。

ただいま、藤澤さんと津村さんから紹介にあずかりました関です。壇上から失礼します。私はかねてから、地方で有機農業をやっておられる方々は地味な形で日本の未来を切り開いている人たちだと思っています。この点で今回、長野県有機農研の大会に講師として呼ばれましたことを大変光栄に思っております。ただ、時間的制約がありますので、皆さんにお渡ししたレジュメの内容を全部事細かに話せなくて、場合によっては枝葉の部分は飛ばすかもしれません。

戦後国家の完全な行き詰まり

早速始めます。とにかく、今の日本は、高度経済成長を前提に設計された戦後国家が完全に行き詰っている状態と思わざるを得ません。これでも世界的には日本はまだのうのうと暮らしていける国ではありますけれど、将来が見えない、若者に希望がない。その行き詰まりは、年金制度の破綻ひとつ見てもはっきりしています。しかも、成長の余地がもうないのに成長に固執している。そのことが問題をさらに深刻にしています。たとえば高度成長期に生まれた学歴競争社会は今は若者を進学ローンで苦しめ、金がかかる教育は急速な少子化の一因にもなっています。

薩長クーデターがつくった中央集権国家

この問題からまず切り口として入りたいのですが、戦後日本はアメリカによる敗戦と占領で生まれた国です。ではアメリカに敗れた日本帝国とはどんな国だったのか。有機農研と直接関係のない話ですけれども、それもちょっと考えてみると、薩長が維新と称したものは関ヶ原の敗者が徳川に報復したクーデターだと思います。この維新によるいわゆる王政復古とその後の薩長による日本全土の軍事占領によって生まれたのが明治国家、大日本帝国です。

では、薩長藩閥がつくった明治国家はいかなる国家だったのかというと、薩長は日本の歴史の巻き戻しをやったと思うのです。ご存じのように、日本は古代、帝政中国から律令体制という中央集権国家体制を導入しました。ところが、これは全然日本の国情に合わなかったので、どんどん解体していって、最後は江戸時代の幕藩体制になった。そういう意味では、日本社会の体質は自治と分権なのです。私に言わせると、日本はかなりスイス連邦に似た国なのです。中央集権には向かない国なのです。それが明治以来、日本の国柄、伝統、歴史に合わない中央集権国家をつくってきた。

戦後アメリカナイズの限界と脱アメリカナイズ

しかも、敗戦にもかかわらず、明治国家の骨格は生き残りました。どういう形で生き残ったかというと、アメリカナイズという形で生き延びてきた。明治国家がアメリカナイズを新たな戦略とすることで生き延びてきた。それが今の日本です。そして今、アメリカナイズの限界があらゆる点で出てきている。その象徴がアメリカ製の福島原発の事故です。そういう点では今後の日本は、否応なしに脱アメリカに向かうでしょう。脱アメリカナイズの過程で、同時にそれを戦略にしてきた明治国家の遺産も解体される。これが現在の私の見通しです。

ただし、脱アメリカナイズといいましても反米愛国みたいなことを言いたいわけではありません。アメリカ自身がもう世界の警察官を辞める、覇権の座を降りると言っています。だから、否応なしに日本人はポストアメリカの状況に対処していかなければいけない。このことを指摘したいだけです。脱アメリカナイズの一つの目標というか課題は、明治維新によって断ち切られた日本の自治と分権の伝統の復活、再生であろう。その兆候はすでに、社会の底流としてあると私は見ています。

アメリカは経済成長が宗教的救済となる国家

それでは、日本を負かしたアメリカとはどんな国だったのか。われわれはこのこともあらためて考えなければいけない。アメリカという国は、17世紀に宗教戦争の余波で、迫害された英国のピューリタンが新大陸アメリカに移住して建国した国です。そういう歴史があるので、ピューリタンにとっては、新大陸アメリカを開発して経済を発展させることが信仰の証明になった。経済発展が、宗教的な祝福や救済の意味を持つようになった。これがアメリカという国の一大特徴だと思います。この点では例えば、江戸時代の徳川幕府は世界的にも類を見ないような超保守主義の政権で、新奇なものは目の敵にしていました。にもかかわらず、ご存じのように江戸時代は、日本の経済と文化が飛躍的に発展した時代でした。だから、経済というのは、必要があれば自ずと発展するものなのです。そのことと、経済発展を至上の価値にする、宗教的価値にすることは、全然別のことです。このことははっきり銘記する必要があると思います。

テクノロジー・カルトがアメリカ文明の特徴

そのアメリカですが、ペリーの黒船が来た頃は、まだ新興の小国に過ぎなかった。それが第一次大戦への参戦で一挙に超大国になり、さらに第二次大戦で覇権国になった。じゃあ、第一次大戦の歴史的な意義は何だったのでしょうか。まず言えるのが、ヨーロッパは第一次大戦で、近代の科学技術が戦争に使われたらどんな悲惨な事態が起きるかを体験してショックを受けました。そういう意味ではヨーロッパではある程度、「科学技術による進歩」信仰が揺らいだ。ところが、アメリカは大戦に参戦して一挙に超大国になったわけで、ヨーロッパとは逆にテクノロジー・カルトが生まれた。これがとりわけアメリカの特徴になっています。テクノロジーで物質的なことだけじゃなくて、精神的な問題とか、文化的な問題も全部解決できるというようなテクノロジー・カルトが現代アメリカ文明の特徴です。

石油と金融がアメリカの覇権の土台

それから、大戦中に潜水艦、戦車、航空戦力といった新しい兵器が登場しました。これはどれも石油で動くものでした。そういう点で第一次大戦は、工業文明のエネルギー源が石炭から石油に変わる決定的な転換点になりました。そして大戦中に開発された軍事技術が戦後は民間転用されて、それが20世紀の消費文明の土台になりました。一例を挙げると冷蔵庫とか、マイカーの普及も第一次大戦後だし、あと、航空旅行もやはり大戦中の軍事技術の民間転用という面があるわけです。

それから、アメリカは大戦への参戦によって、それまでの債務国から一挙に債権国に変わり、金融大国になりました。ドル箱という言葉が生まれるような状態。さらにアメリカは大戦の戦費調達のために戦時国債を発行して、国民に大宣伝をやって買わせた。これをきっかけにアメリカ人は、庶民も株を買うようになった。これもまたアメリカの特徴です。

こうした点で私は、19世紀の英国の石炭資本主義と、20世紀のアメリカの石油資本主義を区別しています。石炭は人間が重労働をして、地下から掘り出して、運送だって大変です。ところが、石油の場合は油田を掘り当てれば自噴してくるし、輸送もパイプラインで簡単です。石油の場合はむしろ、効率のいい膨大な石油のエネルギーをどう使い切るかが課題になる。その点で英国の石炭資本主義は、人間の勤勉さや勤倹貯蓄の美徳を強調した。それに対してアメリカの石油資本主義は、消費の快楽を宣伝したという違いがあると思います。そういう意味で、石油と金融の二つが、超大国アメリカの覇権の土台である。この二つからアメリカを分析できると考えています。

経済が原因の第二次世界大戦

しかし、第一次大戦で空前の繁栄を実現したアメリカも、30年代に大恐慌に見舞われます。大恐慌の原因については省きますけれども、簡単に言えば国民総ぐるみのマネーゲームの破綻です。大恐慌の結果、需要の不足と企業の過剰生産が深刻な問題になった。どの国もこの問題を輸出で解決しようとした。こうして貿易戦争、通貨戦争が本当の戦争に行き着きました。

ですから第二次大戦は基本的に経済が原因の戦争で、とくに完全雇用が国家の至上の課題とされていたことが戦争につながった、大戦はまた石油を巡る戦争でもあった。石油のない日本やドイツは、大英帝国型の資源と市場を国外に持つブロック経済圏をつくろうとして戦争を始めた。これに対して、大産油国であったアメリカは世界をブロックに分割することに反対し、日独を叩き潰して、グローバルな世界貿易体制をつくろうとしました。そして第二次大戦後、覇権国になったアメリカは新しいグローバルな世界貿易体制の構築に成功しました。それがブレトンウッズ体制といわれるものです。

ブレトンウッズ体制とは

これはどういうものかというと、金1オンスを35ドルに相場を固定する。このドルを基軸にして、世界各国の対ドル相場も固定する。そうすると各国通貨の相場が乱高下することがなくなって安定しますから、長期的で拡大する貿易が可能になる。それで世界貿易を発展させる。それがブレトンウッズ体制だったわけです。

アメリカはある程度貿易赤字をだすことで世界各国にドルをばらまく。このペーパードルの価値はアメリカが保有する金で裏付けられている。外国が輸出で稼いだドルはいつでもアメリカ連銀が保有する金と1オンス35ドルで交換しますよと言ってドルの価値を保証したわけです。あくまでドルと金の交換が体制の要でした。これによって世界貿易が飛躍的に発展しました。日本の経済成長も、結局はこのブレトンウッズ体制のおかげだったと言って間違いないと思います。

ニクソンショックの意味

ところが、1971年にいわゆるニクソンショックとなったニクソン声明が出てきます。ニクソンはこの声明で、ドルと金の交換を停止しました。なぜ、突如ドルと金の交換を停止したのか。私の見方では、アメリカの油田が枯渇し始めていたからです。油田が枯渇して、アメリカも今後、石油の輸入国になる。そうなったら、中東産油国が輸出で稼いだドルと金との交換を要求してきたら、アメリカの金庫はあっという間に空っぽになる。だから、アメリカとしてもドル、金の交換停止は、背に腹は代えられない措置だったと言えると思います。

このように20世紀は、石油がすべてを左右しています。このドルショックに引き続いて石油ショックが起きた。これはドルショックの副産物です。つまり、ドルショックによってドルが一気に減価しました。価値が下がった。そのためにドル建てで石油を輸出していた中東産油国は一挙に収入が減ったので、OPECという石油輸出カルテルをつくって、一斉に価格を釣り上げた。それが石油ショックということです。

石油とスタグフレーションの関係

その結果、歴史上初めてエネルギーという物理的現実が、経済に直接影響を及ぼすようになって、1970年代は不況なのにインフレになるスタグフレーションという経済史上、前例のない事態になりました。この原因は今申したように、エネルギー価格の高騰です。しかもこの頃から、ますます石油の産出量が頭打ちになり、減る傾向が出てきます。その結果、石油価格が80年代以降、高騰してきて、エネルギー価格の高騰が、結局は2008年のリーマンショックにつながったと言える。やっぱりこれも石油が原因なのです。

ただ、スタグフレーションは80年代には一応終わったのですが、これは別にレーガンやサッチャーの新自由主義の成果でもなんでもない。要するに、北海とノルウェー沖とアラスカ、メキシコでOPECの影響力が及ばない新油田が見つかったということに尽きる。その原因でスタグフレーションは終わった。エネルギー価格の異常高騰がやんだということです。

エネルギー収支の低下による石油文明の終焉

20世紀の産業社会の繁栄の土台は石油にあった。なぜ石油がそれほど決定的に文明を左右したのかというと、エネルギー収支の問題です。石油を採掘するとして、どれくらいのエネルギーを採掘に使うか。それによって、どれぐらいのエネルギーを入手できるか。このインプットとアウトプットの比が、エネルギー収支と言われるものです。どれだけのエネルギーの投下でどれだけのエネルギーが得られるか。これがエネルギー収支です。そして石油のエネルギー収支の途方もない良さが、20世紀の工業文明が繁栄した根本原因でした。このエネルギー収支が絶頂だったのが1930年代で、1対50ぐらいでした。それが現在、1対30以下になっています。どんどん落ちている。石油に代わる資源として騒がれているシェールオイルは1対5ぐらい。話にならないです。そういう意味では、客観的に石油文明は終焉に近づいている。これははっきり言えます。以上が石油の話です。

銀行経済と信用創造

今度は、アメリカが牛耳ってきた金融の話に移ります。金融とは要するに、銀行経済、銀行がお金を管理して取り仕切っている経済ということです。そしてアメリカは、いろいろな意味で現代の銀行経済を完成させた国です。

まず、世界各国には、日本銀行のような中央銀行があります。今でも中央銀行は、国家の銀行だと思っている人が多いですが、どこの国でも中央銀行は銀行業界のカルテルなのです。昔は銀行間の過当競争で共倒れやミニ恐慌や取り付け騒ぎがしょっちゅうあった。そういう危険を防ぐために銀行がカルテルを結成し、それが中央銀行という形をとっているわけです。だから、日銀もそういう銀行なので、国民のためではなく、銀行業界の利益に奉仕しています。

それから、銀行は預金者の預金を資金が必要な人に仲介しているだけと思っている人が多い。銀行は金庫番みたいなものと思っている人が多いですが、そうではない。銀行は融資するときに、お金を借りた人の負債のかたちで帳簿上に無からお金をつくりだしていて、それを社会に流している。銀行はお金の流れ、マネーフローをつくり出している。既にあるお金を右から左に渡しているのではない。銀行はお金を創造している。信用の創造といいます。このことが決定的な意味を持ちます。

それから、われわれがスーパーのレジで使うようなお札やコインは、通貨流通量全体の2、3%に過ぎません。実際の通貨流通量の90%以上は、銀行の融資とその返済で動いています。

さらに銀行には部分準備制度というものがあります。手持ち預金のだいたい7~8倍。10倍ぐらいのこともありますが、無から創造したお金を貸し出しています。それが儲けの根本になっている。手持ちの金を貸し出して手数料だけでは儲かりません。すべての預金者が一斉に預金を下ろしにくることはまずないから、こういう制度が成り立つ。ただ経済がどんどん拡大成長している場合には、この制度で通貨の供給が増えて社会にはプラスの効果をもちうる。だが経済が成長しない場合には、銀行は詐欺をやっていることになる。

資本の商品化と投資が銀行の仕事

銀行はどういう仕事をしているのでしょうか。銀行のやっていることは、硬い言葉で言えば、資本の商品化です。具体的に言うと、お金(資本)の使用権に利子という価格を付けて売っている。その結果、私企業のソロバン勘定で、通貨の供給が増えたり減ったりすることになる。景気がいいときはじゃんじゃん貸すが、ちょっとまずいなと思ったら、貸し渋りや貸しはがしで、一斉に通貨を経済から引き上げる。これが好況、不況の景気循環の最大原因なのです。銀行が一斉にお金を引き上げて、一挙に経済が落ち込む。そこから不運にもバブル崩壊期に社会に出た氷河期世代の悲劇も生じたのです。

そして銀行の社会的使命とは結局、資本を集中させて、それを投資することです。産業革命の時代の英国の産業資本家は、親類や知人からお金をかき集めて、それを資本に起業していました。だが銀行という制度があれば、資本の巨大な集中ができる。しかも、銀行が融資案件を審査して投資しますから、これが工業社会の劇的な発展を可能にした。銀行制度なしには、先進諸国の大規模な工業化はあり得ませんでした。

しかし、銀行マネーは返さなければいけない金で、利子付きの負債です。これでまず問題になってくるのは、銀行は金貸しだから債権者です。そして債権者の権利が絶対的なものにされています。だから、銀行から金を借りて何か商売を始めたけれども、不運にもやむを得ない事情で返済できなくなったというときも銀行は容赦しません。「そうか、そうか。支払えないならもうちょっと返済を待ってやろう」なんて言いません。担保物件の差し押さえということになる。債権者の権利が絶対的になっている。昔はそうでもなかったんです。古代中東なんかの例を見ると、債務者が返済できなくなったら帳消しとか延期、減免とかいろいろやっているのです。旧約聖書にも定期的な債務赦免の年 jubilee というのが出てきますね。近代の銀行制度になってから、債権者の権利が絶対的なものになった。

利子とGDPという問題

さらに利子という制度が、えらい問題なわけです。生産に関係ない余計なお金ですから、それを払わなければお金を借りられない。利子というのは何かというと、要するに金を貸してやる銀行の特権的報酬です。労働や才能に対する報酬ではない、特権に対する報酬。生産とは何の関係もない所有に対する報酬。だから景気が悪くなると利子がすぐに経済のブレーキになります。富の生産に関係なく絶対払わなければいけない金ですから。今の世界の景気がこの状態で、負債デフレです。利子と負債が経済のブレーキになって、経済が澱んだり、停滞したり、混乱したりしています。

この負債デフレの現状では日本でも欧米でも高度成長期は昔話にすぎません。しかしどの国も相変わらず経済成長がすべての価値観で動いています。経済成長はGDP(国内総生産)を尺度にして測られます。そしてGDPという言葉を聴かない日はありません。このGDPという経済統計は1930年代の恐慌下のアメリカでサイモン・クズネッツという経済学者が一国内の商取引の活発さを俯瞰するために工夫したものです。その際、彼は富の生産に貢献していないという理由で金融と広告宣伝業をGDP統計から除外しました。だが今は金融と広告も統計に入っています。それどころか英国ではドラッグと売春の推定取引額もGDPに入っている有様です。GDPが拡大しているように見せかけないと投資家が英国を見捨てるからです。

経済成長なしの通貨システム設計を

そしてこの経済成長至上社会を作り出している元凶は銀行です。というのも経済が倍々ゲームで拡大成長しなければ、利子という余計なものは払えないからです。ゼロ成長では銀行は死にます。だから銀行はリーマンショック以来。量的緩和やマイナス金利など、パンクしたタイヤに必死でポンプで空気を入れるようなことをやっています。しかし経済の現状はゼロ成長ならまだしも、銀行に対する膨大な負債も統計に入れればマイナス成長です。それでも「成長、成長」と騒がれる所以は、銀行経済においては経済が成長しないとお金が円滑に回らなくなり、人々の雇用と所得が危うくなるという厳しい現実があるからです。銀行マネー(利子付き負債)で経済がそれなりに動いたのは昔の話です。今日われわれは経済が成長しなくてもお金が円滑に流れるような通貨システムを設計する必要があるのです。

中央銀行と貨幣の二面性

ただし現代の銀行業界が中央銀行を頂点として組織され、中央銀行が国家と協調して通貨を管理する準国家的な存在になっていることには歴史的な意義があります。確かに中央銀行は私企業の銀行業界のカルテルに過ぎないと指摘できるのですが、一方では中央銀行は、社会的使命があるとされている。これはまったくの嘘とは言えない。つまり、単なる私企業と言い切れない面も持っている。というのは、どこの国でも中央銀行は、インフレを予防して通貨の価値を安定させることを公的な使命にしている。もう一つは完全雇用の実現。これも使命にしています。この二つを念頭に置いて通貨を管理することが、中央銀行の課題となっています。これは、まったくのおためごかしとは言えない。というのも、貨幣というもの自体に、ある種の二面性があるからです。中央銀行の二面性はそれを反映しています。

われわれは通常、貨幣とは商品やサービスを買う手段だと思っています。そのために貨幣というもののより根本的な役割を見逃してしまう。貨幣は商品を買う手段である前に、社会を組織する手段なのです。具体的に言うと、近代組織にはどんな組織でも収入と支出、予算と決算の会計簿があります。これは企業や国家だけの話ではない。小中学生の同好会から暴力団まで会計簿がない組織はありません。このように貨幣は、何よりも社会を組織する手段なのです。二次的に、商品やサービスを購入する手段になると言えるわけです。

近代社会の発展もこの貨幣の二面性を反映しています。市場経済のおかげでどんどん産業が発展していった。これは貨幣の商業的な側面です。だがそれに併行して組織する力としての貨幣が社会の在り方を作り変えていった。社会は会計の論理によってますますきっちりと組織されていく。低開発国が足踏みするのは、社会に会計の論理が完全に浸透していないからです。そういう国では賄賂や汚職が蔓延ります。

マネーは公共ソフトインフラ

このように社会が会計の論理できちんと組織化されてくると、貨幣は一種の社会のインフラになってきます。これはきわめて重要なことです。だから、近代社会は会計の論理によって組織され、お金の流れによって動いている、そういう社会ということになります。

そういう意味では、一国の通貨システムはインフラとみなしていいのではないか。インフラには、ハードインフラとソフトインフラがあります。ハードインフラは橋や道路、水道、鉄道 送電網、通信網などは物理的なインフラです。それに対してソフトインフラとは教育、医療、司法、金融などです。金融がソフトインフラとされるなら、一国の通貨システムはソフトインフラの最たるものといえる。一国の通貨システムは、文明社会の土台をなす基本的ソフトインフラとみなすべきではないか。それならば恐慌は大災害でハードインフラが崩壊した状態に喩えることもできるでしょう。ただ現代人はマネーとは自分の財布の中に入っている紙幣や硬貨のことだと思っていて、公共インフラとして考える習慣がないのです。

そこからまた、さっき言った中央銀行の二面性も出てくる。銀行業界のカルテルとしての中央銀行は商業の手段としての貨幣に関与し、富裕層が儲けた金を保全し利殖できるように通貨(お金の流れ)を管理します。だがその一方で、通貨の価値を安定させ完全雇用を実現させて社会の安定に寄与することも一応課題にしている。これは銀行業界が、通貨システムは公共ソフトインフラであることを暗黙のうちに認めたということです。

実体貨幣と機能貨幣

この貨幣の二面性ですが、これを私は実体貨幣と機能貨幣という形に分けています。これは私独自の分け方ですが、実体貨幣においては、貨幣それ自体に価値がある。要するに貨幣は財宝だという考え方です。ですから歴史上は金銀が実体貨幣を代表してきました。ここにおいては貨幣は、根本的には私的な利殖と蓄財の手段になる。実体貨幣の価値は結局、蓄財と利殖に奉仕することにあります。それに対して機能貨幣は、国家など共同体の経済を運営する手段である。そういう意味で、これはインフラとしての貨幣で、公共の利益に奉仕するものです。どの貨幣にもこの二つの要素があるのですが、現代では新自由主義の下で、実体貨幣の面がすべてになり、貨幣がインフラでもあることは無視されています。それが21世紀の現実ではないか。

機能貨幣の例を具体的に言うと、さっき説明したブレトンウッズ体制はある程度、機能貨幣の例といえるでしょう。ドルを基軸にした固定相場制で各国通貨は世界貿易発展のための安定した手段になる。こうしてニクソン声明までは、ドルは世界貿易を発展させるためのインフラとして機能していた。ただしドルの価値は金で保証され商業的な目的で使われたのだから、これは機能貨幣の完全な例とはいえません。しかしドルは「インフラであるかのように」使われたとは言えるでしょう。

ところがニクソン声明はドルと金の交換を停止し、ブレトンウッズ体制は変動相場制に移行します。アメリカが世界にばらまいたドルからインフラの要素がなくなり、ドルをはじめとする各国通貨は機能通貨から実体通貨に変質してしまった。通貨は経済運営の手段からたんなる金融資産になった。ドルや円、マルクはトヨタ、日産、ホンダの株と同じように絶えず相場が乱高下する金融資産になった。その結果1980年代以降のカジノ資本主義が生まれた。世界貿易にグローバルな金融ギャンブルが取って代わった。それがリーマンショックに行き着いた。ですから現代の課題は、通貨は文明社会の土台をなすソフトインフラという認識に立って 銀行マネー(利子付き負債)から経済を解放し、通貨システムをしっかりした公共インフラに作りなおすことです

通貨改革提唱者、C.H.ダグラス

こうした試みは通貨改革、monetary reformと呼ばれてきました。この通貨改革の提唱者としてもっとも有名なのは、20世紀はじめに社会信用論を創始した英国のクリフォード・ヒュー・ダグラスという人です。この人はもともと鉄道技師で、鉄道システムをモデルに通貨システムを考察しました。線路があるだけでは鉄道とはいえない。線路の上を列車が走ってこそ鉄道といえる。通貨も列車のように社会の中を流れ動いてこそ価値がある。われわれの財布の中の紙幣や硬貨は、お金の流れに乗るための切符みたいなものです。だからダグラスは紙幣や硬貨を切符に例えました。きっぷは乗客が目的地に着いたあとは捨てられます、通貨もそういうもので、実体があるものではなく機能があるだけです。生産と消費を媒介するという機能があるだけです。

国民(公共)通貨発行による通貨システムの再設計

この彼の議論を参考にして、どうしたら通貨を公共インフラとして構築することができるかを考えてみたいと思います。まず第一に、私企業の銀行がソロバン勘定だけで公共インフラの要素を持つ通貨を発行しているのは大問題です、私企業がお金の流れをつくり出して社会の在り方を事実上左右している。だが同じ私企業でも私鉄はソロバン勘定だけで動いてはいません。「今日は乗客が少ないから電車は出しません」などと言いません。客が1人でも定時運行をやります。鉄道は公共インフラである以上、私鉄には定時運行の責任があります。ところが銀行はそんなことは知ったことではない。不況だからといって銀行が一斉に融資を引き上げたら、倒産が増えて一家心中とか夜逃げとか悲劇が起きる。そんなことは知ったことではない、

こんなひどいことを放置しておいていいのでしょうか。やはり社会の土台である通貨というインフラを私企業の銀行が取り仕切っているのは、おかしいのです。これはいわば、空気が私企業のもので貧乏人は息ができずに窒息死するような社会です。

90年代にバブルで投機に走って破綻した銀行を政府は税金を投入して救済しました。その際の政府の言い分は要するに、通貨は公共インフラだから銀行の破綻は放置できないというものでした、ですから税金投入に際しては、私企業がソロバン勘定だけで重要なインフラを運営していていいのかという論争があってしかるべきでした。

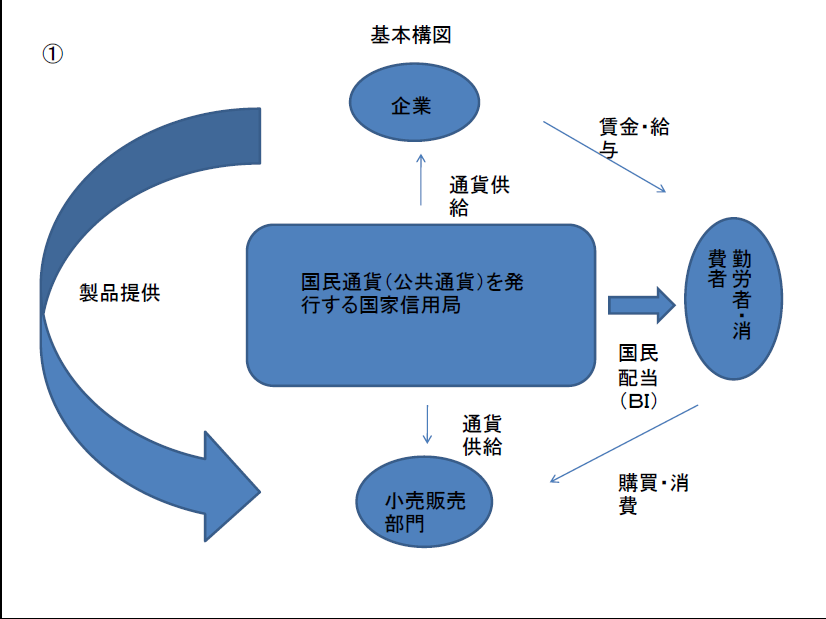

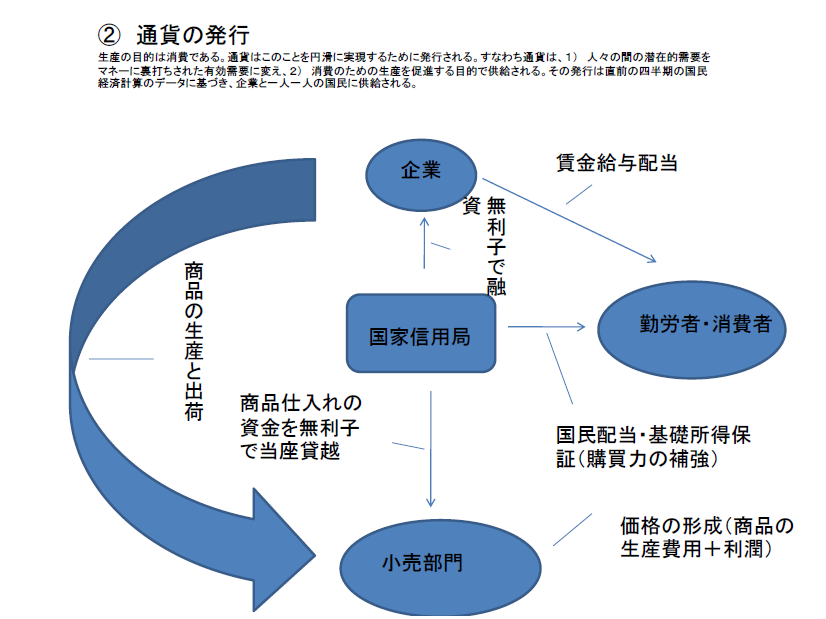

そこでダグラスは、信用を社会化すべきだと主張します。私企業の銀行をなくし、国家の信用局が国民(公共)通貨を発行して、それを利子なしで経済社会に供給する。これは銀行の国有化ではないので注意してください。国有化したところで利子付き負債という銀行マネーの本性は変わりません。通貨システムのまるごとの再設計が課題なのです。

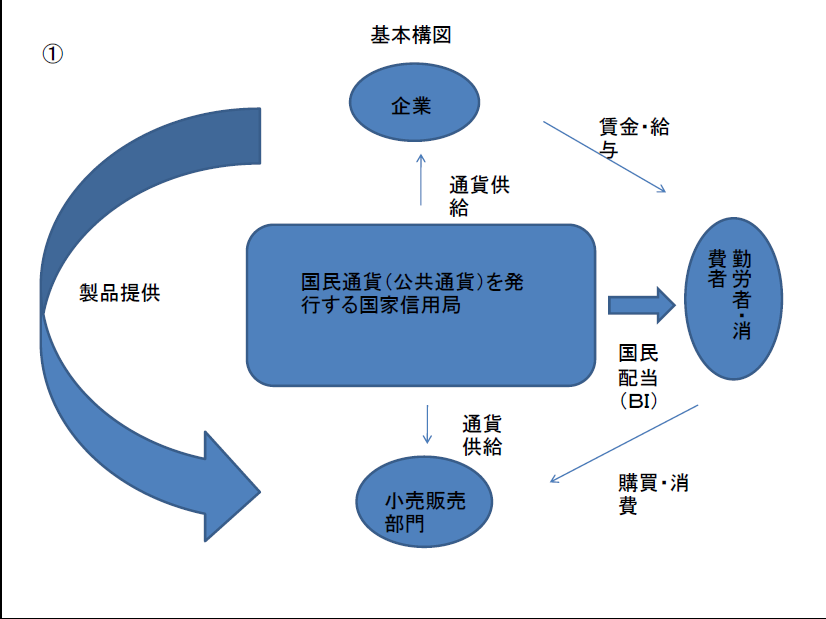

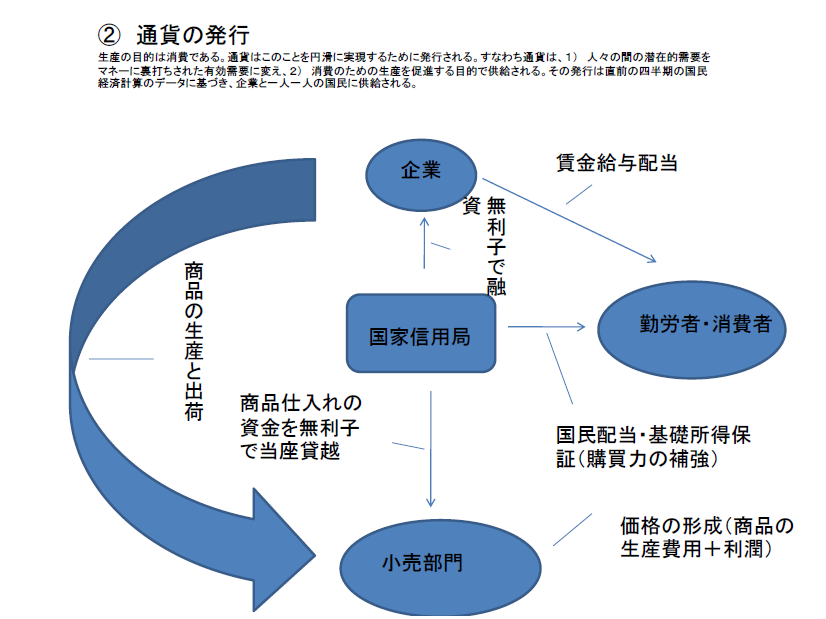

経済統計に基づく国民通貨発行

ではどういう再設計なのか。国家の信用局が国民通貨を発行することで、通貨の管理は国家の公益事業になり、私企業のソロバン勘定に攪乱されずに、通貨を資金が必要なところに満遍なく供給することがその課題になります。これと反対に、銀行の課題は社会を常に資金不足の状態にしておくことです。そうしてこそ借り手が増えて利子も高くできますから。だが信用局は、通貨が潤沢に社会全体に行き渡るようなお金の流れを作り出します。これは自治体の水道局がすべての必要なところに水が出るようにしているのと同じです

ただ、そんなことをしたら国家がやたらに通貨を発行して、暴走インフレになるではないかと心配されるかもしれません。しかし現代では統計の技術が高度に発達しています。昔は統計の技術が未発達でした。だからデタラメな金融より銀行のソロバン勘定の方がまだましで、経済秩序に規律をもたらすと思われた。しかし今日なら、かなり正確な経済統計が可能です。それによって国民が生産した富の総計を計算し、それを上限として通貨を発行すれば激しいインフレは起きないはずです。その場合、まず昨年の数値に即して通貨を発行する。そして今年の富の生産が昨年より多ければ経済はデフレ気味になり、少なければインフレ気味になる。これを指標として通貨の発行量を調整するということになるのではないか。これは電力会社が電力の消費量を絶えず監視しながら送電量を調整しているようなものです。

国民配当(ベーシックインカム)の支給

それから第二に、全国民に一律無条件に生涯にわたり一定のお金を支給する。これは世にベーシックインカムと言われているものですが、私は近年、ベーシックインカムという言葉を使わないようにしています。最近はダグラスに倣って、国民配当national dividendという言葉を使っています。現代の福祉国家は財政難の今でも年金や失業保険や生活保護などである程度の所得の保障をやっています。「基礎所得保障」(ベーシックインカム)というのは、あくまでこの福祉国家の発想から出てきた言葉です。だからセーフティーネットとみなされている。だが国民配当とベーシックインカムはかたちは同じでも理論的文脈においてまるで違うものです。国民配当は通貨改革の一環であり、通貨が公共インフラであることに理論的根拠をもっています。

国民配当は狙いは所得ではなく購買力を保障するために支給されます。この点がベーシックインカムと違うのです。例えば、月1万円の保障でも一応、所得保障をしたことにはなります。しかしそれでは、精々100円ショップにしか行けないでしょう。まともな購買力の保障となるとやはり、ある程度の金額が必要です。ベーシックインカムの場合、支給額の根拠は恣意的で曖昧なものです。最小限の生活費にはなるが労働意欲を削がない程度の額といったあやふやな議論になる。だが国民配当の場合は、どのくらいの額を支給すればそれなりの購買力の保障になるか、専門家が物価統計などのデータに基づいて議論し、根拠のある数字をはじき出すことができます。

そして国民配当はあくまで通貨改革の一環、通貨システムを公共インフラとして確立するための措置なのです。その意味で、国民通貨の発行とそれによる国民配当は、コインの表裏のように一体の政策です。

ところが世のベーシックインカム論は大抵その財源の問題で行き詰ってしまう。銀行経済と議会制の租税国家を前提にしているからです。だが通貨システムを再設計すれば、財源の問題は消えてしまいます。

通貨の発行と回収

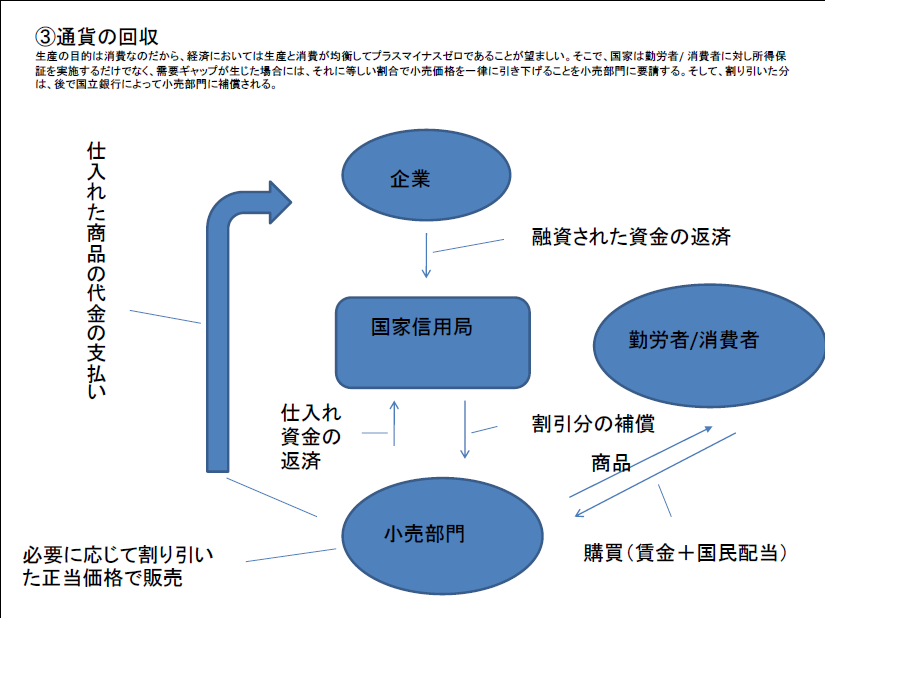

発行された通貨は商品の売買に使われたあとは回収されねばならない。国家が通貨を発行するだけで回収しなかったら、経済は通貨の過剰で暴走インフレになってしまう。そして国民配当は、基本的に通貨回収のチャンネルなのです。

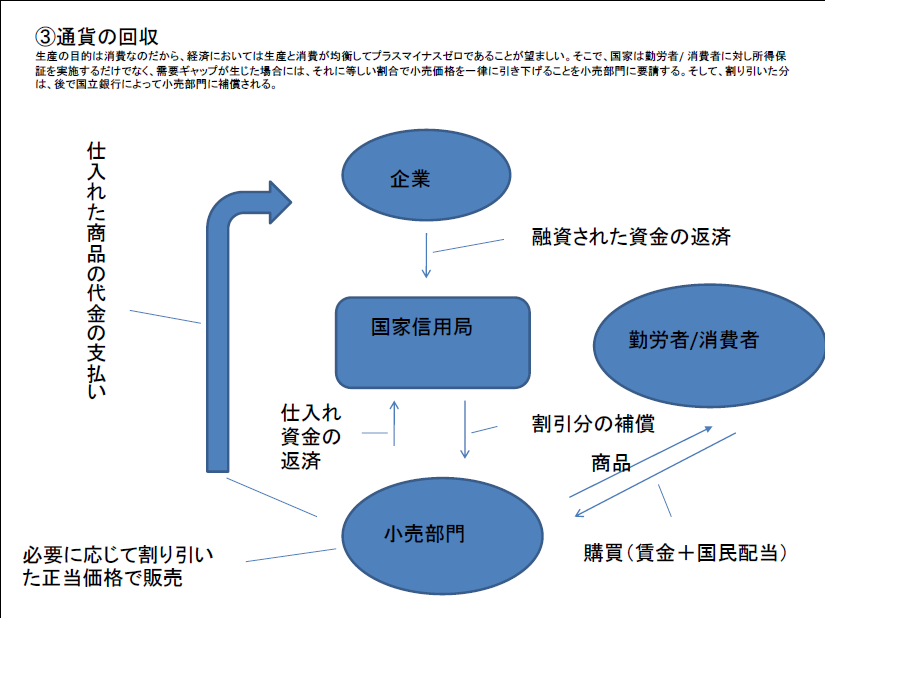

ダグラスの通貨改革の構想では、国民通貨を発行します。それを生産のための資金として企業に融資する一方、消費のための資金として全国民に配当を支給します。企業は融資された資金で生産し、それは流通部門で売られる商品の価格になります。そして国民が商品を買うと通貨は流通部門を経由して企業に行く。それで企業は融資してもらった資金を国に返済します。これで通貨は生産と消費を仲介したあとで、ぐるりと回って発行元の国に回収されるわけです。これは鉄道で乗客が目的地に着いたあと切符が回収されるのと同じです。国民配当というかたちで通貨回収のチャンネルを設けておけば国民通貨の発行が暴走インフレを惹き起こす恐れはありません。このように国家が自ら公益事業として通貨を発行する場合には、それと同時に国民に消費への権利を保障する必要があるのです。それで通貨システムは、生産と消費のサイクルを円滑に実現するソフトインフラになります。

国民配当は経済システムの安定のため

国民配当が必要なもうひとつの理由は、通貨がインフラならばその流通にはインフラとしての安定性や信頼性、定常性が要求されるからです。銀行経済は本来きわめて不安定なものです。人々の所得(購買力)は雇用で決まり、雇用は個々の企業の都合で決まる。そして企業の経営は銀行のソロバン勘定で決まる。このように銀行経済は偶然に左右されていて不安定です。だから繁栄が一転して大恐慌になったりする。通貨を円滑に流通させ信頼できるインフラにするためには、こういう偶然の要素を排除する必要がある。偶然に委ねておくと、通貨の流れが歪んでしまう。これを水道に喩えると、ある場所では水が滞留して洪水になり、他の場所では水が来なくて炊事洗濯もできないような有様になる。流通が滞れば通貨は通貨として機能しなくなり価値を失う。そして経済は恐慌になります。だから通貨を安定したインフラにするためには、全国民に雇用に左右されない最小限の購買力を保障し、社会にお金を行き渡らせる必要があるのです。これは「平等の理念」といったことにはあまり関係はありません。システムの安定性は、むしろ工学的な問題だと思います。

ついでに言うと、国家が自ら通貨を発行するならば、税金は基本的に要らなくなります。現状では銀行が通貨発行権を横領しているから、国家運営のために別途徴税が必要になるのです。だから国民配当には財源の問題はありません。ただし資本転がし、土地転がしによる不労所得には懲罰的課税が必要です。これは富の生産とは無関係な巨額のマネーは、「バブル期の地上げ騒ぎのような」経済の攪乱要因になるからです。もっとも少子高齢化する今の日本では、土地はもう利権の源泉にはなりませんが。

東京一極集中という深刻な問題

今の日本にはいろいろ問題がありますが、私から見ると一番深刻な問題は東京一極集中です。それによる地方の衰退。ご存じのように、増田レポートでは近い将来に800以上の地方自治体が消滅を予測されています。安い中国製雑貨の洪水で地方の中小企業が打撃を受けている、多少高くても質のいい国産品を買いたいと思っても、デフレのご時世で、スーパーで売っている雑貨は中国製ばかりです。その見返りで大企業は中国市場で日本車などを売れるが、地方の中小企業はたまったものではない。そして地方に職場がない高卒の女性が都会に出ていくので地方に女性がいなくなり、人口の再生産ができない自治体がどんどん増えている。歴史的に都市は死亡率が出生率より高い人口のブラックホールで、田舎からの人口の流入で存続しています。だから地方が死ねば東京もいずれ死ぬ。それに東京など世界の大都市は人口の異常な集中で水不足が深刻になるという予測もあります。

この東京一極集中も究極的には、お金の歪んだ流れ方が原因です。人の流れは金の流れに従います。金の流れがあるところには有効需要があり、雇用が生まれ、所得が生まれます。ましてや今のような不況の時代には銀行は商売柄、もっぱら富裕層相手に商売をするようになる。そうなると、ますますお金は、既にお金があるところにさらに集中する。しかも集中したお金は生産に投資されずマネーゲームに使われる。それでも東京ならばそれで儲けたおこぼれが少しは庶民にも回ってくる。地方は切り捨てられている。それが世界的にはグローバリゼーションであり、日本国内では東京一極集中という形をとっている。貨幣をインフラではなく純然たる利殖と蓄財の手段とみなすなら、当然そういうことになります。東京一極集中には政府も危機感を持っていろいろやっていますけれど、どの政策も焼け石に水です。

東京一極集中解決は通貨改革で

ですから東京一極集中を止めさせ地方を再生させるには、お金の流れを変えるしかありません。お金の流れを、東京への集中から地方への分散に逆転させるしかない。そうなると、やはり国民配当なしには、東京一極集中は止まりませんよ。逆に言うと国民通貨、国民配当が可能になれば、日本各地の地域経済の毛細血管の隅々にまでお金という血液が行き渡ることになり、自ずと地域経済は活性化します。お金があれば有効需要が生まれ、購買力が上がれば、市場が生まれ、企業活動が活発になり雇用が生まれる。これはものの道理です。ですから、通貨改革によってお金の流れを逆転させる以外に、東京一極集中と地方の衰退の問題は解決できません。

ここで戦後日本のアメリカナイズという問題にまた戻ります。戦後日本は果てしない経済成長の追求というアメリカの論理をやみくもに信奉してきました。目下の東京一極集中と地方の衰退は、この戦後日本が行き当たった袋小路です。この先に日本の未来はありません。未来は、脱アメリカナイズで古く良き日本の伝統、その魅力や活力を21世紀に相応しいかたちで甦らせることにあります。それによって地方を再生させ地域経済を繁栄させることにあります。そして脱アメリカナイズとは、これまで申し上げてきたように脱銀行であり、脱石油ということでもある。これは理想とかビジョンではなくて、ほとんど必然的なことではないか。日本の必然的な未来として受け止めるべきではないかと思います。

脱銀行の実例――― 藩札

脱銀行ということでは実は江戸時代に、さっき言った経済運営のための機能貨幣、もしくは公共通貨の素晴らしい実例があります。皆さんもたぶんご存じだと思いますが、各藩が発行していた藩札です。日本は17世紀に戦国の世が終わって天下泰平の江戸時代になり、いよいよ各地の地域経済が発展する時期を迎えた。ところが、当時の通貨といえば金属の金銀銅、金貨、銀貨です。これを正貨として鋳造する権利は幕府が独占していました。そのために各藩は、経済発展の時期を迎えているのに、通貨供給量が絶対的に不足していました。これから経済が発展する余地があるなら、まず通貨の流通を増やす必要がある。だが幕府には逆らえない。そこで苦し紛れと言えば苦し紛れなのですが、17世紀はじめに福井藩が史上初の藩札を発行しました。奇しくもこれは英国で最初の近代的銀行であるイングランド銀行が生まれたのと同時です。

藩札は先に説明したブレトンウッズ体制のドルに少し似ています。つまり各藩は農民から徴収した年貢の米を大坂市場に持って行って売って金銀の正貨に換える、そして「必要なら藩が保有する金銀と交換しますよ」という保証付きで紙幣を藩札として発行したのです。これはブレトンウッズ体制に似ている。こういうかたちで正貨を活用して通貨の流通量を何倍にも増やしたのです。忠臣蔵の家老の大石内蔵助が藩政立て直しのために相場より高い比率での交換を約束したといった挿話もあります。

日本では、銀行に比べると藩札は前近代的な通貨だ、みたいな偏見があるようですが、私は大成功した政策とみています。江戸時代の経済と文化の目覚ましい発展は、ほとんど藩札のおかげではないか。現に幕末には8割の藩が藩札を発行しており、明治になってからも流通し、しかもかなりいい相場で明治政府の通貨と交換されました。そういう形で藩は、金銀の正貨を財宝として死蔵しなかった。藩主が私有する財宝として扱わず、実体貨幣を藩経済の発展に役立つ機能貨幣に変えました。このように江戸時代の藩の武士は、公共に奉仕する精神をもった統治者でした。これはフランスの貴族や聖職者が収奪するばかりで革命で打倒されたのとは対照的です。

17世紀に英国では、貨幣は財宝という観念に基づいて個人的な利殖と蓄財に奉仕する銀行という制度が生まれた。だが日本では地域経済発展のための通貨が発行された。そこには藩の公共性という意識があった。そういう意味では、日本は公共インフラとしての通貨の素晴らしい先例をつくったと誇っていいと思います。現代人は藩札の歴史から学ぶことが多いのではないか。ちなみに信州では藩札が活発に利用されて、南信州では藩を越えて流通した例もあるようです。

スケールダウン・スローダウン・社会構造の単純化

それから、脱石油ということでは、20世紀は大都会、大企業など巨大で複雑な組織がやたらと増殖した世紀でした。これもやはり、石油のエネルギー効率のよさが可能にしたことです。今後、石油の供給が先細りになり、それと共に金融も先細るとすれば、巨大で複雑な組織の時代も終わるでしょう。

どういう流れになるかはある程度、予測可能だと思います。まず、組織は小規模化するだろう。スケールダウン。第二に、社会生活のテンポの減速、スローダウン。第三に社会構造の単純化、simplification。こういう傾向はもう社会の底流として出てきていると思います。それから、世界的に見ても、総合的に経済とか政治がうまくいっている国は、デンマーク、スイス、オランダなど、みんな小国です。小国のほうが国の運営がうまくいく。巨大国家はアメリカでも中国でも、統治も統合も困難な状態になっている。やはり、組織の規模が問題なのです。組織の小規模化が否応なしに現代の課題になっていると思います。

この三つが今後の流れになってくるだろう。ただし小国が望ましいとしても、もちろん、日本はそんな小国ではあり得ない。それなら日本という国を小国の連合体として組織する。つまり、連邦制です。現代版の幕藩体制です。連邦制が日本には理想的な国家形態でしょう。

「農」が社会の核に

石油など化石燃料をエネルギー源とする近代工業文明は終焉する方向に向かうだろう、そして石油文明が終われば、地域の農業が否応なしに社会の核になってくるだろう。人間は衣食住がなければ生きていけません。しかし農業というものは単なる産業の一部門ではない。第一次産業という言葉がありますが、農林漁業は産業というより生活様式、ライフスタイルなのです。ですから私は農業ではなく「農」という言葉を使っています。総合的な、文化的、社会的な要素を含めた営みを「農」と言っています。

今後、農が社会の核になってくると言っても、これは江戸時代の農村社会に戻るということではありません。現代人は近代科学をいったんくぐっていて、その成果を活用できます。ですから農の復活は科学の成果を生かした産業の緑化、産業の土台が鉱物系から生命系に転換することを意味すると考えるべきでしょう。

林業の再生も

そういう産業の転換で私が一つ思うのは、農業だけでなく、やはり林業の再生も重要ではないか。戦前の日本では木炭がよく使われて、日本のエネルギー自給率は70%ぐらいあったのです。戦前は、林業は基幹産業でした。それが今は、林業で活気があった集落が限界集落になっている。日本は国土の7割が森林です。新しい視角での林業の再生を考えるべきと思います。森林は本来、生命科学の目で見れば、資源の宝庫なのではないか。問題は、そういう方向に投資が向かっていないことです。まだまだ石油でやっていけると思っているから。しかし、林業の再生は、国土保全ということを考えても、農の再生と同じぐらい重要ではないでしょうか。

日本文化は「野の文化」

私のかねてからの持論ですが、農業は産業の一分野ではない。agricultureという言葉は、ラテン語の原義に即して「野の文化」と訳すべきだと言ってきました。agricultureは直訳すれば「野の文化」と訳せます。有機農研の皆さんもそういう「野の文化」に参与している方々、「野の文化」としての農のさまざまな側面に包括的に関わっている方々であると思います。

さらに、ちょっと大風呂敷を広げますが、「野の文化」の再生を課題にすれば、これは同時に、戦後のアメリカナイズで歪んだ日本文明の再生にもつながるのではないかと思うのです。これは私の近年の持論ですけれど、日本文明の特徴はその深く農本的な性格にあると考えています。ヨーロッパ文明の原理は哲学のロゴスです。欧米人は、頭で世界を理解しようとする。世界を観念で捉えようとする。これに対して日本人は体を動かして、行いや営みを通して、世界を理解というよりは会得しようとします。頭だけではなく身体でも理解する。それが日本文明の古来の原理だったのではあるまいか。だから日本にはさまざまな「道」があります。仏教も明治以前は仏道といわれたので、仏教も道だったんです。

そういう営みの中でも、ひときわ重要だったのが農の営みであったのではないか。そういう意味では、例えば日本神話を見ても、太陽神の天照大御神をはじめとして、農がそこに深く影を落としていることは否定できません。また、例えば平安時代の国風文化ですね。平安貴族は最初は外来の唐の文化にかぶれ、その真似をして春になると梅を愛でていた。それが平安時代の間に愛でる対象が梅から桜に変わった。これは皆さんもご存じのように、春になると神が山から里に下りてきて「田植えの準備をしろ」と農民に合図をする。それが桜の開花だったんです。そして平安の貴族もそういう農的な感性を庶民と共有していたから桜を愛でるようになり、国風文化が誕生した。そういう意味では日本の野の文化は古来、天皇から庶民まですべての日本人が共有する文化だったのではないかと思います。

そしてこれも私の仮説ですが、日本独特のわびさびの美学も、農的な感性の産物ではないかと思っています。植物は勢いよく成長するだけが価値ではない。枯れて腐って、腐植土になって土地の養分になることも植物の価値だ、という農的な感性が、わびさびの美学の背景にあるのではないかと思いますが、どんなものでしょうか。

有機農研の方々は信濃の地で野の文化の再生に従事しておられます。野の文化と共に地方が再生し、そこから日本の未来が拓けてくるでしょう。

どうしたら通貨改革は実現するか

私のこれまでの話を聞かれて「じゃあ、いったいどうしたら国民通貨や国民配当という通貨改革が実現するのか」という疑問を持たれた方がいると思います。通貨システムというものは、あまりに重大な問題なので、誰か個人があれこれ考えて実現のシナリオがつくれるものではないです。とは言っても、全然見通しなしだったら無責任なことになりますので、私の個人的な見通しはこうだということでお話ししたいと思います。

まず、銀行経済はシステムですから、その部分的な変革は無理なのです。システムである以上、総取っ替えするしかない。「昔の左翼の破局待望論みたいなことを言うのか」と言われるかもしれませんが、部分的改革は無理なのです。例えば、経済成長という目標には多くの人が疑問を持っています。しかし銀行が経済を取り仕切っているかぎり、経済が成長しないと雇用も所得も福祉も保障されない。それでおかしいと思いながら経済成長至上主義に反論できない。

そして通貨改革党という政党をつくって、政権を取って改革ということも原則的に無理なのです。というのは、議会と政党の政治体制はあくまで銀行経済と租税国家を前提にした体制だからです。それにもし政権与党が政府通貨を発行したら、それは党エリートのための党派通貨になり今の中国みたいなことになってしまう。こうして政党による通貨改革は期待できない。もしどこかの政党がベーシックインカムなんて言い出したら、はっきり言ってそれは有権者を釣る撒き餌でしかありません。そのうえ昨今提起されているベーシックインカム政策はどれも危険なものです。財政難の福祉国家が社会保障費大幅削減の口実にベーシックインカムという美名を使っているようなものばかりです。繰り返しますが、肝心なのは通貨改革の一環としての国民配当なのです。国家を会社に喩えればベーシックインカムはその従業員の福祉手当です。これに対し国民配当はすべての国民を国家の株主にするものです。

銀行破産の果てに通貨改革が

皆さんはここまでの話で「結局通貨改革など絶望的じゃないか」と思うかもしれません。ところが実は私は大変楽天的なのです。というのは、銀行は自滅しています。リーマンショックのときに、銀行は事実上みんな破産しているのです。それをあの手この手で誤魔化しで平常運転しているように見せかけてきましたが、そのトリックがもう限界に来ています。皆さんもご存じでしょう、メガバンクの大リストラとか。銀行マネーは利子が問題だと言いましたが、実は今の銀行は利子で食えていない。手数料で食っている。そこまで追い詰められている。さらに客から預金預かり代を取るとか、せこいことを言い出している。それだけ本当に苦しくなっている。そういう意味では銀行は、遠からず営業停止状態に追い込まれると思います。どう考えても、今の銀行の危機を打開する手はもうありません。マイナス金利など打つ手は全部打って、この状態ですから。

そして営業停止状態になったら、社会生活は直ちに麻痺します。1930年代の大恐慌当時は先進国のアメリカでさえ社会は素朴で、国民の多くは自営農民や商店主でした。だから、倒産と失業の騒ぎで済んだ。ところが今の日本で銀行が営業を停止したら、一瞬にして日本全土が大津波に直撃されたみたいな状態になる。スーパーの棚はあっという間に空になり、水道、電気のライフラインも危うくなる。文明の崩壊みたいな状態になります。これは放っておけない。だからもし銀行が営業を停止した場合には、政府は社会の崩壊を防ぐために、即座に政府通貨を発行せざるを得ないでしょう。つまり政府は否応なく、通貨はインフラであることを認めざるをえなくなるのです。これは泥縄式の通貨改革です。しかしこの世では、重大なことに限って泥縄式で進行するものです。物事が青写真通りにきれいに実現するなんてことは滅多にないのです。

通貨改革・国民配当の世論を巻き起こす

どういう泥縄になるかは、私の個人予想ですが、とにかく緊急に政府通貨を発行して、銀行にそれを流す。それで社会生活を回すことになると思います。その際に、緊急事態で新しい紙幣のデザインなんてしている余裕はないから、日銀券をそのまま発行して、それにスタンプを押して政府通貨の印にする。それを供給という可能性が高いと見ています。

その場合、おそらく政府は、これは銀行が復活するまでのつなぎの臨時措置だと言うでしょう。だがもう銀行の復活はありえない。だから、そういう事態になったら、これを機会に国民通貨発行体制を確立すべきだ、そして国民配当を実現すべきだという世論を巻き起こす必要があります。

結局、通貨改革なしには経済が回っていかない状態になるのです。ですから私は楽天的です。結局、構造的必然性を持って、国民通貨と国民配当は実現せざるを得ない。どう考えたって、消去法でやっていくと、これしかもう打つ手が残っていないのです。

ただし、スムーズにめでたしめでたしで改革が進行するわけはない。マネーほど生臭いものはありません。通貨改革は混乱と紛争を伴いながら泥縄式に試行錯誤を重ねてじわじわ実現していくことになるでしょう。その際には、国民の多くが通貨システムについて理解していることが重要になります。通貨発行権は本来国家のものです。そして民主的な国家なら、通貨を公共インフラとして管理し、公益事業として通貨を発行することができる。だが現状では銀行が通貨発行権を横領している。そして通貨を純然たる私的な利殖と蓄財の手段として扱い、そのことが社会にどんな破壊的影響を及ぼしているかを考えない。こうした事実を少しでも多くの人に知ってもらう必要があります。

国民通貨発行の予算配分はどうするか

そこで国民通貨発行体制が実現したと想定します。そうなると日銀は国家信用局に置き換えられます。そして国民通貨が発行され無利子で社会に供給され、それで国民配当も支給される。これは技術的に容易なことです。問題はその先です。国家予算を編成し資金を配分するという現在財務省がやっていることをどうするか。ここがちょっと。私にもはっきり見当がついていない問題です。財務省はご存じのように、各方面からの予算要求をきいたうえでほとんど専断的に予算の編成をやっています。これは財務省が威張っているわけではない。どの官庁や自治体も少しでも多くの資金が欲しい。だから財務省の権限を尊重しその決定に従わないと、国政が混乱して収拾がつかなくなるからです。

これが国民通貨になったら、税収に制約されずに国家は通貨を発行できる。国債の発行で国家の銀行に対する負債が増えることもない。それで資金の配分を”民主的討論”で決めることにしたら、誰もが「もっと金を回せ」と言い出して国政は大混乱に陥る恐れがある。それをどうやって収拾してさまざまな要求を調整していくのか。私はこの問題について明解な答えを持っていません。ただ、人間の良識と常識で解決されるはずだというぐらいの楽天的な気持ちは持っています。例えばどこかの県でですよ。国民通貨が発行されるので気持ちが大きくなる。これまでのように地方債の発行で県の借金が増えることはないからと従来の3倍の予算を組むとします。その県は突然大金が転がり込んだので、遊び回って破滅する人間みたいになってしまうでしょう。県民が実際に生産した富を超える量の通貨が流通したら悪性のインフレが発生する。富は現実に生産されるものです。貨幣はあくまで富の符丁にすぎません。符丁が増えたから富が増えることはありえません。

デモクラシーの新たな試練としての通貨改革

上記のような危険があるので、公共通貨やベーシックインカムをやったら暴走インフレになると通貨改革に反対する人が前からいます。「銀行のソロバン勘定が経済の規律になっている。この規律をなくしたら、大衆はカネは天から降ってくるものと思いこんで、金遣いの荒いドラ息子みたいになってしまう」と言うのです。これは経済理論ではなく政治的信条の問題です。こういう人はデモクラシーを「すべての人の欲望をできるだけ充たせる体制」のことと解釈します。しかしデモクラシーの核心は欲望ではなく民衆の政治的学習能力にあります。デモクラシーとは民衆の学習能力を信頼し、それを育てようとする政治体制です。言論の自由、集会の自由といった自由をデモクラシーが重視するのも、民衆の学習能力を高めるためです。学習する民衆は絶えず試行錯誤しながら失敗から学ぶことができます。彼らは自称知的エリートによる指導を必要とせず、自分たちの社会を協力しあって統治することができます。デモクラシーは古代ギリシャ語の原義では「民衆による統治」を意味しています。

国民通貨発行体制がうまく機能するためにはそういう自治、民衆の賢明な自己統治が不可欠です。自治とは厳しいものです。それは民衆がお上に依存せず、自分たちをきちんと律していくことなのです。民衆にそういう自治能力がなければ、通貨を公共インフラとして民主的に管理することはできません。民衆の判断と選択が健全で賢明な学習するデモクラシーにおいては、先の例のようなデタラメな予算を組む県が出てきたりすることはないでしょう。国民通貨の配分という問題も、当初は紛糾しても、次第に問題を解決する制度が形成されていくでしょう。

私がダグラスの影響で通貨改革という問題を考え始めてから、もう20年近くになりますが、私の確信はますます深まっています。現代社会は、構造的必然として通貨システムを根本から改革せざるをえない。そうしないと紙幣はいずれ紙屑になって社会が解体してしまう。だが通貨システムを改革すれば人々は利子、負債。納税の義務という軛から解放されてマネーの奴隷ではなくなる。

生産の三要素は、資本・労働(人間)・土地(地球環境)ですが、資本主義とは資本が人間と土地を支配しているシステムのことです。通貨改革はこの状態を是正して、資本を人間と土地に従属させます。そして資本を否定するのではなく、人々の間に広く行き渡らせます。すべての人が生活するうえでの最小限の資金に困らないという意味での資本家になれば、資本の所有は特権ではなくなり、<資本主義>は消滅します。しかし人々が厳しく自分たちを律する習慣を身に着けないかぎり、この改革は実現しないでしょう。通貨改革はユートピアの夢ではなく、デモクラシーの新たな試練でもあることを最後に皆さんに訴えたいと思います。