古山明男 講演録

「ベーシック・インカムのある社会」

― 労働と教育の根本的転換 ―

第3回ベーシック・インカム入門の集い講演録

2009年7月12日 於:青山学院大学

講演者:古山明男

主催:ベーシックインカム・実現を探る会/フォーラム・スリー

講演者より

この講演録は、2009年7月12日に青山学院大学で行われた講演をもとにしていますが、説明がよりわかりやすいものになるよう、大幅に加筆修正してあります。

ここに記載された内容は実際の話より「こういう説明をしたかった」ものであることをご諒解ください。

なお、講演趣旨の変更にあたる場合は、附記として最後に付け加えています。

第2部「生活を保障する公共通貨」INDEX

-

ベーシック・インカムの財源

-

電子マネー型公共通貨 e¥

-

e¥の使い方

-

引き出し権は絶対に保護される

-

お金が生まれる仕組み

-

信用創造が生産側だけでいいのか

-

消費者側への信用創造

-

普通¥(円)との交換手数料

-

e¥は納税通貨

-

歴史的実例

-

なぜ減価させるのか

-

e¥の正体は“積立型”国債

-

e¥では使えないもの

-

減価の方法

-

e¥を受け取った企業はどうするか

-

運転資金

-

減価マネーでの貸し借り

-

長期資金の返済

-

銀行貸出しの大変化

-

e¥管理銀行による無利子融資

-

e¥での賃金

-

e¥での国、自治体の税収運営

-

公共経済の財源

-

おおまかなシミュレーション(1) GDP

-

おおまかなシミュレーション(2) 公共経済構築

-

輸入増の問題

-

財政問題

-

コントロールしやすさ

-

地方通貨も可能

-

附記1 e¥の流通残高

-

附記2 e¥回収額の設定について

-

附記3 定率法と定額法 古いお金の寄贈

-

附記4 “減価ストップ債”の方法

-

附記5 納税されたe¥も減価ストップしない

-

附記6 利払いの割増費用

-

附記7 合計5つのレバー

-

第1部へ戻る

ベーシック・インカムの財源

ベーシック・インカムの最大の問題はですね、じゃあ実現させるお金があるのかなんです。

月8万円出すとして、子どもが半額として年115兆円ほどかかります。今の地方と国を全部合わせて予算規模が150兆円。政府予算で80兆円。いまの国の予算を軽くオーバーしちゃうんです。

ですから普通に考えたらきついでしょ。そんなことできるのか、って言うのは当たり前です。そしてそれに向かって「出来ます」と言うなら、それはやっぱり責任ある形で提示しなきゃいけないんです。

具体的な方法はいくつかあります。まともに行くんなら税でちゃんと集めて構成します。

これはね、小沢修司さんなんかが所得税45%でいちおう行けるんじゃないか、と計算しています。

もうひとつ消費税を財源とするというやり方があります。たとえばゲッツ・ウェルナーというドイツのドラッグストア・チェーン店をやっている社長さんがベーシック・インカムを主張していて、所得税なしで、消費税50%、それでベーシック・インカムの財源は出る。そういう計算をしているのがあります。

日本の今の状況でおおざっぱな計算をしてみると、税負担を考えるときの基礎にする国民所得というものがあって、それが約370兆円なんですね。

そこから、たとえば北欧諸国は所得の7割くらい税金と社会保険に使っていますので、それくらい出す気になりますとね、260兆円くらいを再配分に回せます。そうしますと110兆円のベーシック・インカムを出して、まだたっぷり残ります。だから、もし北欧諸国並みの負担率を覚悟すれば、すぐにでも実現可能です。

ベーシック・インカムはそもそも不可能ということではなくて、可能なだけの経済規模を私たちは持っているということなのです。

しかしながら、実際の増税は難しいです。やっぱり増税アレルギーっていうのはありますし、現実問題としてはなかなかまとまらない。

しかも、現実に税収の落ち込みが始まっています。この間の報道では、昨年度の税収がね、前年度に比べて13%落ちちゃった。国の税収50兆円位あったのがね、43兆か44兆です。今年もっとひどいですよ。

それから地方の税収も落ちています。

この状況だからこそ根本的な財政問題とかベーシック・インカムとかの議論に入れるんですが、入れるんだけれども、そのときには正真正銘、金がないんですよ。そういうジレンマに今あるわけですね。

80年代にもし高負担、高保障型の財政に移行する合意が出来ていたら楽に出来ていたと思う。あのころは財政力強かったです。でも、いまは財政基盤が弱くなっています。

電子マネー型公共通貨 e¥

そこで、私がこれなら実現可能性があると思う、電子マネー公共通貨案があるんです。これだと、財源はいりません。新たな経費的なものは年数兆円程度かかりますが、それで100兆円を超えるベーシック・インカム全体を運営できます。

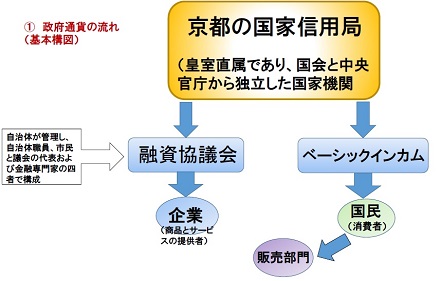

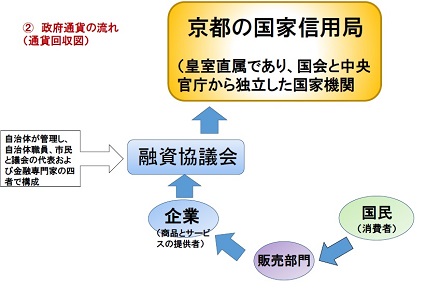

前回関さんの講演会を聞いていらっしゃった方あると思うんですけれども、関さんは財源はいらない、公共通貨を出せばいいというお話でした。

私も、新しい公共通貨発行によってベーシック・インカムが可能だと考えています。いまの日本というこの社会の中でやれる形を考えてみました。

ウソみたいな話だと思うかもしれませんが、魔法じゃありません。片方で、生産の設備と技術は余っている。もう片方には、働いても働いても報われない人たちやお金がなくて生活に困っている人たちがいる。そういう状況なら、パイプを作るだけでうまくいくんです。

公共通貨は、いろんなものがあり得ます。これから紹介するのは、減価マネーを使って消費者側に信用創造するタイプです。これなら信用されるだろうという堅実なものにしました。

公共通貨は、誰にどのように渡すか、税とどう組み合わせるかなど、実は他にもいろいろなものがあり得ます。色々あります。みなさんも、これをもとに、シミュレーションをいろいろやってみると、おもしろいと思います。

e¥の使い方

- e¥(イーエン 仮称)

-

これから話をする都合があるので、e¥(イーエン)ととりあえず名前をつけさせてもらいます。これね、紙幣もありません、硬貨もありません。JR東日本のSuicaとか私鉄のPASMOとかありますね。あれと同じです。カードで触ってピッ、で支払い終了。

ベーシック・インカムが生まれてくるための、すべての個人の口座がありまして、国ないし自治体が管理しています。そこに、たとえば毎月8万円、e¥を引き出す権利が発生します。

図1:すべての個人に新通貨の引き出し枠ができる。

注意:この個人枠は通常の銀行口座とは性格が違う。

それをカードにチャージすれば、どこのお店でもカードをピッと触れるだけでお買い物できます。チャージは、郵便局やコンビニでできるように機械を置きます。高額のお買い物でしたら、IDとパスワードを使って、自分のコンピュータか、お店のコンピュータから払います。

なんでいちいちチャージする方式にするかというと、カードというのはいつも盗難、紛失、偽造の怖れがあるからです。カード自体には数万円程度しか入らないようにして、お財布と同じ使い方をします。カードは何枚も持っていてかまいません。これなら、お小遣いの金額だけ入れたカードを子どもに持たせて、気楽に使わせることもできます。

でも高齢者や僻地に住む人は、カードを使うのが困難な場合もあるでしょう。そういう場合には、ベーシック・インカムを現金で受け取れるようにします。

それだったら、それぞれの人が指定する銀行口座に毎月振り込めばいいじゃないか、いまの給料振り込みと同じでいいじゃないかと思うでしょう。

実は、このe¥は、普通の銀行口座に振り込むわけにいかないんです。普通のお金と性質が違うので、普通のお金とまぜることができません。

e¥は、毎月1%ずつ目減りするのです。銀行がこんなお金を預かったらたいへんです。預金の利息が年に1%もつけられないのに、預かったら毎月マイナス1%、(複利で年にマイナス11.4%)なんて、それは銀行にとってあんまりです。

図2:月の1%の減価

1ヵ月以内に他人に渡せば、負担はなし。

でも、銀行で決済ができるようにしないと不便です。ですから銀行には、e¥専用の口座が作られることになるでしょう。その口座では、毎月1%の目減りは、預金者が引き受けます。その口座を電気料金や水道料金の引き落としに使います。送金に使ってもいいです。給料振り込みに使ってもいいです。銀行は、手数料をとって、管理しているだけです。

引き出し権は絶対に保護される

それだったら、とまた疑問が湧くと思います。はじめから銀行にe¥専用の口座を作って、そこにベーシック・インカムを振り込めばいいじゃないか、と考えませんか。なぜ、国か自治体に個人口座を作って、「引き出し権」にするのか。

ベーシック・インカムが生まれるとき、引き出し権として別にする理由が二つあります。

- 減価しないし、担保にもされない聖域を創る。

- 将来、個人が信用創造できる可能性を作る。

まず、聖域を作ることについて説明します。ベーシック・インカムは、なんの対価でもない、それぞれの人の生活権を保障するためにだけ生まれるものです。

この引出し権は絶対に保護されています。絶対に誰も差し押さえはできません。本人しか引き出せません。ですから、ヤミ金融に追われている人も、家庭内暴力から逃げだしたい人も、これを頼りに生き延びることができます。

そのベーシック・インカムを、毎月引き出して生活費にしてもかまいません。1~2年貯めて、車を買ってもいいです。万が一の時のために、とっておいてもいいです。たとえば、5年引き出さないでいると、500万くらい貯まります。ただし5年以上も引き出さなかったぶんの権利は消滅させたほうがいいでしょう。

引き出し権は目減りしません。まだお金ではないからです。「手続きすれば、お金になりますよ」と言われただけで、もらったわけではないのです。所得税もかかりません、資産税もかかりません。誰も奪えません、借金のカタにとることができません。

ベーシック・インカムが、最初から減価するお金で渡されると、生活に余裕のある人まで早く使おうとするので、消費が不必要に膨らみ、せわしない世の中になりそうです。

引き出し権のままプールされるようにしておけば、通貨供給を不必要に増やしません。また、好況の時にはあまり引き出されず、不況のときにたくさん引き出されるので、ちょうどダムのような働きをすることになります。

法律的には、憲法第25条「すべて国民は、健康で文化的な最低限度の生活を営む権利を有する。」にもとづきます。

もう一つ、引き出し権の口座を作る理由があります。それは、個人が信用創造できるようにすることです。引き出し権のときはまだお金ではないのですが、e¥としてチャージするか銀行口座に移した瞬間に、国がお金としての価値を保障します。これは、個人がお金を創っていて、それを国がバックアップしているとも言えます。

いま、銀行がお金を創ってしまえるのですが、個人もお金を創ってしまえるようにしようということなのです。

同じ仕組みを使って、将来、出産とか、成人とか、病気や事故に遭ったとか、そういう時に、個人も新たにお金を創れるようにできます。将来、これで、セーフティ・ネットの完備した社会を作ることが出来ます。もちろん、やたらにお金を創れるということではなくて、だれもが納得できる基準に合っているときだけです。

個人がお金を創ってもいいのですか?

このことを説明するには、お金の仕組みがどうなっているかから説明しなければなりません。

お金が生まれる仕組み

お金というとふつう現金のことを思い浮かべます。でも、現在使われているお金の大部分は銀行預金なのです。

会社同士の決済は、互いの銀行口座から銀行口座へと振り込むことで行っています。普通の人の給料も、今は銀行振り込みになってますね。電気、水道、ガスも銀行引き落としです。

お金の大部分は、銀行預金のまま流通しています。いちいち現金にしないのです。

そのほんの一部分が、給料や買い物のために、紙幣の形になっているだけです。量で示すと、次の図のようになっています。これは、お金の量を表すのによく使われる、M2と呼ばれる預金と現金の合計です。

図3:お金の量(M2)

2009年6月現在(日本銀行調査統計局)

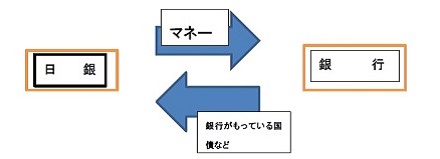

その銀行預金が、銀行でどんどん生まれるのです。銀行がお金を創っています。そんなバカな、銀行だってだれかが預けなければ預金は増えないだろう、と思うでしょう。ところが、おもしろいメカニズムがあるのです。

銀行預金は、銀行が「わかりました、ご融資いたしましょう」と言った瞬間に生まれています。

どういうことなのか、図を使って説明しましょう。

図4:信用創造の仕組み(1)

いま銀行が、A社という企業に100万円貸出をしたとします。そうしますと、銀行はA社の預金口座に100万円を書き加えます。そして、「ご融資いたしましたことをご確認ください」と言います。貸したという書類も作ります。

このとき100万円は、銀行の預かり金から移転させたのではありません。お金を貸した相手にすぐに預金させたのです。すると、結果として、集めた預金を貸したのと同じになっています。しかし、100万円の銀行預金はまったく新たにできました。つまり、ここで新しいお金が生まれています。

この新しい100万円はもう生まれていて、流通します。この100万円をA社がP社への支払いに使ったとしても、やはりどこかの銀行預金になっています。

図5:信用創造の仕組み(2)

さらにP社がこのお金を現金にして給料として払っても、同じ額がどこかに存在しています。お金はもう生まれてしまい、流通しているのです。

さらに、このやり方で、雪だるま式に預金が増えます。次の図です。

図6:信用創造の仕組み(3)

銀行はA企業へ貸出をしたので自分のところの預金が100万円増えました。預金が増えたのですから、その100万円をまた貸出に使えます。

そのままの額を貸出すことはできず、ある率は準備にとっておきますが、たとえば9割の90万を貸すとします。その90万は、また新たな銀行預金として生まれます。そしてまたその9割の81万円を貸します。こうやっていくと、どんどん増えますね。高校で教える無限等比級数を使って計算すると、合計で1,000万円のお金が生まれます。

これが、いまのお金のしくみです。お金は、銀行が貸出をしたときに銀行預金として生まれます。そして銀行預金のまま、あちらの口座からこちらの口座へと動いています。そして給料として払われて生活費になったり、税に払われて政府の予算になったりします。でも、元の生まれたところはと言えば、ほとんどは銀行の貸出だったのです。

預金の一部が、給料支払いの時などに、日本銀行券の姿になります。それをわれわれが、買い物に使っています。

信用創造が生産側だけでいいのか

こういうふうにお金を創ってしまうことを、信用創造と言っています。いろんな信用創造があるのですが、銀行の信用創造で生まれるお金を銀行貸出マネーと呼ぶことにしましょう。

銀行貸出マネーは、企業が「これから生産活動を行いたい」という時に、新しくお金を創れるシステムなのです。好況でお金が必要なときは、どんどんお金が生み出されますし、不況でお金の必要が少ないときは、返済されるお金のほうが多くなります。たいへん柔軟であるという長所があります。

なかなかよくできていて、高度成長する経済を支えることができました。

しかし、大きな問題もいくつかあります。

銀行貸出はすべて利息を伴っていますから、貸出の総量より返済の総量が必ず多くなります。経済成長を続けていないと、全部は返せなくなるのです。

また、銀行貸し出しマネーは、生産活動だけではなく、株や不動産を買うためにも生まれています。株や不動産は、投資と投機の区別が難しいです。買うから値上がりし、値上がりするから買う、で実体以上の値段がついては、暴落して大量の不良資産を生み出します。それがバブルです。

世界各国でバブルは起こっています。バブルはネズミ講のようなものでして、かならずいつかははじけます。その影響があまりに大きいので、各国の政府と中央銀行は次のバブルが起こるように誘導して、その場をしのいでいます。でもこれは、問題を先送りしただけです。次にもっとひどい症状が待ちかまえています。

そして根本的な問題は、この銀行貸出マネーは、生産の側には必要に応じて供給されますが、消費の側には供給されないことです。消費者の側は、賃金からしかお金を得られません。

図7:消費の側には信用創造が適用されない

もちろん消費者ローンはあります。でも、消費者はお金を貸してもらっても、お金を返すときは、消費を切り詰めて返すしかありません。

そのため、消費者が使うお金が増えないので、生産側も収入がのびません。企業が銀行に貸出を受ければ店の設備を作ることはできます。しかし、肝心な売上げは、消費者が買ってくれないと伸びません。

銀行貸し出しマネーだけでは、人々の所得を増やせないことを、よく現したグラフがあります。日本の通貨の量とGDPを表したものです。

図8:通貨量とGDP (日本銀行「時系列統計データ」より作成)

GDPというのは、企業利益と個人所得の合計です。日本のGDPは、90年代以降ほぼ横ばいです。ところがその間にお金の量(代表的な指標であるM2をとりました)は、どんどん増えています。

このようにお金はじゃぶじゃぶとあります。でも、人々の収入は増えていないのです。

消費者側への信用創造

そこで、消費者側に信用創造することが考えられます。ベーシック・インカムとしてお金を生まれさせるのです。

生産と消費は一体のものです。それに必要なお金を、生産側から入れても、消費側から入れても、同じことです。いったん入れれば、あとは循環するだけです。

消費側に信用創造してしまってもいいではありませんか。これで、生産と消費のバランスがとれるようになります。

図9:消費者側への信用創造

とはいえ、ここで大きな問題があります。

消費者への信用創造は、貸し付けても返済される見通しがありません。消費者は、お金を使えばそれっきりなのです。それが消費というものです。ですから貸すのではなく、あげるしかありません。しかし、そうすると出回っているお金がどんどん増えていきます。ベーシック・インカムは毎年100兆円もの額になります。流通して、結局はお金持ちのところに集まり、バブルになりそうです。今の世の中では、お金があまった人たちは、モノを買うより株や不動産に向かいますから、インフレよりバブルのほうが起こりやすいです。

でも、持続可能なサイクルを作ることはできます。普通の方法としては、消費税や所得税で回収することです。この方法も真剣に検討されてよいと思います。

しかし、コンピュータが発達した現在、電子マネーを利用すると、そのお金が人から人へと移されるたびに、たとえば1%ずつ、自動的に回収することができます。お金を使った人は、かならずそのお金の恩恵を受けているのですから、わずかな使用料を払うつもりで回収に応じてもいいではないですか。あらゆる口座移転の際に回収します。

図10:電子公共通貨 回収システム

つまり、この電子マネーによる信用創造は、個人に貸したが、返済は人から人へと回るときに、使った人みんなでする、という形になっています。みんなで担う、公共の通貨なのです。けっきょく、ベーシック・インカムを受け取った個人は返さなくてもいいのですから、もらったことになります。誰もが同額をもらっているのですから、不公平はありません。

使った時の1%回収だけでなく、この電子マネーは1ヵ月保有するごとに、その保有者から保有料として1%を回収します。この公共通貨は、みんなで使うためのお金です。誰かが資産として貯め込みにくくしてあります。ただし、1ヵ月以内に使った場合には、保有料は払わなくてかまいません。

こうしますと、この電子マネーは、絶対に毎月1%以上が回収されます。毎月1%というペースは、5年9ヵ月で半分になり、20年で1割以下になるペースです。発行されたe¥は、かならず消滅します。だから、次から次へと出すことができます。

回収された電子マネーは、また次のベーシック・インカムの資金にできます。古い電子マネーを消滅させるのにも使われます。(附記1)

こうすれば、持続可能な、消費者のための信用創造システムが作れます。しかも、返済に困る人も現れませんし、貸し倒れの心配もありません。

さらに将来は、この電子マネーシステムを使って、ベーシック・インカムだけではなく、人々の生活の必要に応じた信用創造ができます。病気や怪我をしたとき、医療費や生活費のために信用創造していいのです。あるいは、一家の稼ぎ手が急逝したとき、家族に信用創造を認めればいいです。

そうしたら、生命保険や疾病保険なしに、国や自治体の予算もなしに、生活のセーフティ・ネットを作れます。

ただし、電子マネー公共通貨による信用創造は、生活に必要なことに限定することが大事です。それが、インフレやバブルを防ぐことになります。

普通¥(円)との交換手数料

e¥は普通のお金と交換できることが保障されていないと不便です。普通の円と交換が保障されていないと、「e¥では受け取れません」という人やお店も出てくるでしょう。

でも、もしe¥と普通のお金を自由に交換できたらどうなるでしょう。誰でも、e¥をもらうと同時に、普通のお金に換えてしまうに決まっています。目減りするお金より、目減りしないお金のほうがいいですから。そうしたら、e¥は流通しなくなります。

そこで、e¥から普通のお金に換えるときは、手数料を取るようにします。たとえば、1年分の減価にあたる11.4%を払ってもらいます。

こうしますと、手数料を払って紙幣に換えることが保障されます。でも、安い手数料でもないので、e¥のまま使ったほうが得になります。買い物にはほとんどe¥がそのまま使われるでしょう。

でも、結婚式のご祝儀はやはり紙幣でないと熨斗袋に入れられませんね。それは、銀行に行って11.4%の手数料を払って1万円札に交換してもらいます。

e¥は納税通貨

新しいお金を作ろうとするとき、それを受け取った人の立場を考えなければなりません。

そのお金を受け取ったお店にとって、使い道があるかどうかなんです。もし使い道がないならば、お客がe¥で払おうとしても、お店としては「普通のお金で払ってください」と言います。そうなったら、もうe¥は流通しないお金になってしまいます。

どうすれば、e¥を受け取った側が、そのお金をもらっても不自由しないでしょうか。

必要なことは、e¥をそのまま納税に使える通貨として認めることです。e¥は国が作る公共通貨です。その通貨を国が税金として受け取らなくて、「税金は日銀券で払ってくださいね」などと言ったら、どうなるでしょうか。そんな通貨は誰も信用しなくなってしまいます。だから国は、ふつうの¥とこのe¥をわけへだてなく税金として受け取ります。地方税にも使えます。

そうすれば、どこのお店も会社も、e¥を受け取ります。税金に払えるなら、誰でも必ず使い道があるからです。自分が多すぎれば、納税の多い人と交換すればいい。

そうするとおもしろいことが起こります。e¥は月に1%ずつ目減りするお金です。商売をしている人たちにとって、月に1%は死活問題です。e¥を受け取ったら、さっさと手放してしまおうとします。税金の支払いに使えるなら、e¥をつまみ出して、払ってしまいます。それでもまだe¥があるなら、先の税金まで払おうとします。持っているよりはましです。

つまり、税金の先払いが流行るようになります。納税者が「来年のぶんまで払わせろ」と言うと、税務署が「ダメです、今年のぶんしか受け取れません」と押し問答するようになるかもしれません。

歴史的実例

このような減価するお金、しかも納税に使えるお金は、実例があります。

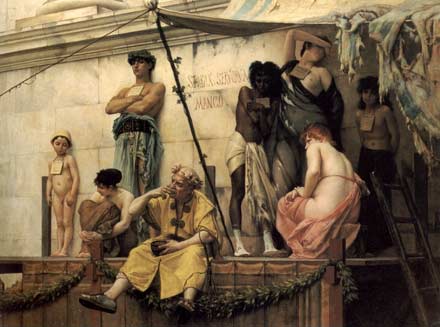

1932年にオーストリアのヴェルグルと言う町で地域通貨を出しました。大恐慌の時代なのですが、この地域通貨のおかげでこの町だけものすごく経済効果が上がって生き延びました。これは町でもって労働証明書という名前で紙幣を出しちゃいまして、公共事業をやったときの賃金として払いました。その紙幣は毎月額面の1%のスタンプを買って貼らないと通用しないという仕組み作りました。これがその紙幣の写真です。

図11:ヴェルグルのスタンプ通貨

この証書の右上に空欄がありますけれども、所有者はここに毎月一枚づつスタンプを買って張るんですね。それは1%ずつ毎月価値が減っているようなものなんですよ。

このお金は持っていると余分なスタンプ代を払わなければならないので、どんどん使われます。お金の形で貯め込もうとしないで、早く使おうとするのです。そのため、ものすごく経済が活性化しました。失業者が減り、生産が増えました。税金を前払いする人たちも現れました。

すごくうまくいったんです。でも、真似しようとするところがたくさん現れたもので、通貨制度が混乱することを心配した国に禁止されてしまいました。これやると税金が地方には入るけれど、国の方に入らなくなっちゃいます。

e¥は、このヴェルグルの労働証明書みたいなものと考えればいいです。スタンプ貼る代わりに、手持ちのe¥の一部を自動的に回収していきます。そのため、手持ちのe¥が減るのです。

なぜ減価させるのか

我々はお金を貯めたがります。すべてのモノは、腐ったり、すり減ったり、壊れたりしますが、お金にしておけばいつでも欲しいモノと交換できるからです。お金が貯まっていると、とても安心できますね。

すると、どうしても貯めるのが上手な人と下手な人がいます。上手な人はたくさんお金を集めて、使わずに貯め込みます。そうすると、お金が循環しなくなります。トランプでチップをぜんぶ集めてしまう人ができると、ゲームが続行不能になるようなものです。生活に苦しむ人ができるし、経済活動が滞ります。

そこで、貯まったお金が活用されるように、利子という制度を作って、お金持ちがお金を貸すようにし向けます。銀行がその仲立ちをします。これで、お金が死蔵されることはなくなります。でもそうすると、お金を持っている人は何もしなくてももっとお金を殖やすことができますし、お金のない人はけっきょく利子のぶんをたくさん払わなければなりません。貧富の差がどんどん大きくなります。やがて、ドカーンとすべてをご破算にしてしまうような事態が起こります。

ゲゼルという経済学者は、減価するお金を考え出しました。われわれの生活に必要なさまざまな物資よりもお金の価値が少し低くなるようにするのです。そうすると、お金は貯め込まれなくて、よく流れるようになります。ヴェルグルの町長さんは、ゲゼルの理論を実行したのでした。

減価するお金は、お金を貯め込む人たちからお金を徴収するのと同じ働きがあります。人々はお金を貯めるより、お金を使おうとします。お金は滞らずに循環するようになります。

しかし、お金が目減りするだけだったら、みんなが貧乏になります。お金が湧き出しているところが必要です。

すべての個人ごとに必要な生活費としてお金を湧き出させるのが、お金のもっともよい湧き出しどころだと思います。どんな文明であろうが、人々の生活維持が経済活動の根幹なのです。生活費は、労働と生産を生み出すために使われ、次の人へと渡されていきます。ベーシック・インカムと目減りするお金の組み合わせは、いつも流れている川を作り、そこから誰でも水をくめるようにするようなものです。誰でもが安心できる社会を作れます。

しかし、目減りしないお金も存在していないと、いまの経済はうまくいきません。普通のマネーとe¥が共存していくのがいいと思います。

e¥の正体は“積立型”国債

では、このe¥という電子マネーは誰が発行した、どういうお金でしょうか。

おもしろいことに、いろいろに作れるのです。政府が発行した通貨としてもかまいません。別な日銀券としてもかまいません。あるいは、政府が保障する新たな種類の消費者クレジットとすることもできます。

いろいろあり得るのですが、「信用される通貨を作る」ことが大事です。それには、e¥は国債である、とするのがいちばんいいと思います。

国債というのは、国が発行した債券で10年後とかの期日に額面の金額を払い戻します、という約束なのです。国債は、あらゆる債券のうちでもっとも信用があります。もしそのまま人に渡せば、お金を渡したのと同じことになります。しようと思えば、国債をそのまま通貨にすることだって、可能なのです。

e¥は、額面100円の小額国債が集まっているものだとします。e¥の一枚一枚は、「満期になれば、絶対に100円玉一個と交換します」と国が約束してあります。そうして、最初から100円のお金として通用させるのです。

しかし、普通の国債とは、たいへん違ったところがあります。

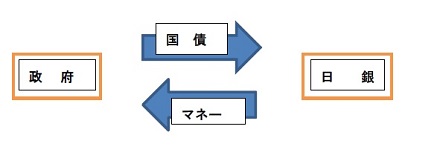

普通の国債ですと、発行したときに購入者がお金を払い込み、期日になったら国が払い戻し(償還)します。利子も払います。次の図です。

図12:通常の国債

e¥ですと、次の図です。払い込みなしに発行してしまい、それが流通する間に少しずつお金を集めて、満額になったら払い戻します。“不特定多数者による積立型国債”とでも言ったらいいと思います。利子は払いません。

図13:“積立型”国債

国債と通貨との関係ですが、日銀券の場合ですと、日本銀行は66兆円の国債を保有し、76兆円の日銀券を発行しています(09年7月)。各国の中央銀行も、これと同じような構造になっています。

日本銀行は、国債という信頼できる資産を持っていることで、日銀券の信用を得ているのです。でしたら、国債そのものを直接にお金として通用させたほうが、もっと確実ではないでしょうか。e¥は国債そのものです。

"不特定多数者による積立型国債"であるe\は、使用1回1%と保有一ヵ月1%で払い込んでもらいます。この払い込みのために減価するのです。113円になったところで満額となります。そのとき113円のe¥または100円の現金で払い戻しして、消滅します。(附記2)

e¥運営には、かなり大がかりな全国電子システムと、たくさんの窓口を必要とします。e¥をまとめて管理するところが必要です。国と自治体による直営システムを新たに作っても、日銀がやってもいいのですが、似たようなシステムをすでに持っている「ゆうちょ」あたりが管理するのもいいんじゃないでしょうか。

e¥では使えないもの

ところが、目減りするお金では、どうしても受け取るわけにいかないという業種があります。たとえば、銀行にe¥を持っていって「定期預金にしてください」と言っても、銀行は、目減りするお金を殖やして利息を付けることは不可能です。「普通のお金に換えてからいらっしゃってください」と言うしかありません。

他にも、お金を長期に渡って運用する場合には、e¥では運用不可能だから受け取れなくて当然なのです。銀行預金をはじめ、株式、国債、社債、保険、年金積み立てなどがそうです。

また、外国通貨との交換も無理です。目減りする通貨を外国が受け取ってくれるはずがありません。

土地を売る人も、e¥では受け取れないことが多いでしょう。

貯蓄、外国通貨購入、土地売買などは、みんな消費税がかからない取引です。これらは生産・消費活動ではないのです。これらの場合には、e¥での受け取りを断れるように決めておいてよいでしょう。普通の円に交換してから使います。

こうすると、たまったe¥を不動産や株や通貨の投機に使おうとしても、交換手数料があるために儲けるのは非常に難しくなります。これによって、e¥のバブルマネー化が防げます。

減価の方法

図14:1枚1枚の100円国債は額面を保つ

減価の実際ですが、e¥管理銀行が1%の自動徴収(国債払い込み)をすることで、目減りします。1万円のe¥があったらそこから100円を一枚抜き取る方式です。これだと、全体は1%減りますが、一枚一枚は100円の価値を保ちます。(附記3)

1%ずつ払い込まれたe¥は管理銀行に保管されて、満額になったe¥国債を償還させるための準備金になります。保管されたe¥は貸出にも使われます。

もし何もしないで10万円のe¥をじっと持っていると、次のグラフのような減り方になります。1年で8万8,638円になります。5年9ヵ月で半分の5万円になります。

図15:e¥の減価プロセス (月1%減価 15年間)

単位:縦軸=万円/横軸=月

113ヵ月のところで、ちょっと増えています。これは、償還期日です。一枚あたりe¥113を払い戻しされました。e¥113という額は、普通円の100円と交換できる額です。

ただし、回収は古い電子マネーから行いますので、古い電子マネーはたいてい管理銀行にあります。償還は管理銀行の中で行われ、自分で自分に払うことで古い電子マネーを消滅させます。

e¥を受け取った企業はどうするか

企業の立場を考えてみましょう。企業は、いつも借入金を返済し、手形を落とさなければなりません。売上げの多くがe¥になった企業はどうしたらいいでしょうか。

e¥でのベーシック・インカムが実現したとすると、貧乏人でもお金持ちでも、ふだんのお買い物でe¥から使ってしまおうとします。

そうしますと、スーパーとかコンビニとか消費者相手の商売は、e¥ばっかりたまっちゃいます。

そのままでは、商売する人にとって困ったことになります。企業は、仕入れには手形を使い、手形の期日までに銀行の当座預金に振り込みます。また、運転資金を銀行から借りては返済しています。ところがe¥では、銀行口座に振り込めません。普通のお金に換えるには、11.4%も手数料がかかってしまいます。11.4%では、商売が成り立たないでしょう。

運転資金

- e¥での約束手形を発生させる。

- e¥での運転資金借り入れを発生させる。

- 過渡期には、11.4%の手数料を国が補助して、返済を援助するなども可。

そこで従来の手形とは別に、電子マネー版の手形を発行できるようにします。いついつに、いくらを電子マネーで払いますという約束手形です。約束は約束であって減価することはありませんので、信用ある企業のe¥約束手形は価値あるものになります。手形割引も可能です。

いったん移行してしまえば、問題なく回転するでしょうが、移行するときはかなりの配慮が必要になると思います。手形を落とせないことは倒産を意味します。

企業がe¥しか持っていないので手形を落とせないという事態を防ぐために、過渡期には、国が普通¥との交換手数料を補助する。あるいは、手数料部分の繰り延べ返済を認めていいでしょう。また、銀行から企業へe¥融資が必要になりますが、その資金としてe¥管理銀行が一般銀行にe¥無利子貸出をします。

減価マネーでの貸し借り

e¥のように減価するお金では、お金の貸し借りが難しくなるのではないかと想像されると思いますが、そうではなく、たいへん面白いことがおこります。

生産活動を活発に行っている企業ならば、e¥で借りるメリットがあります。借りたら、すぐに仕入れや賃金の支払いに使ってしまうのです。そして売上げから、返済の期日に同額を返済します。そうすれば、減価を引き受けないで済みます。けっきょくこれは、無利子融資を受けて運転資金に使ったのと同じです。たいへん得になります。

いっぽう、e¥を持ったまま、使い道がなくて目減りの危険にさらされている企業や銀行もあります。そういうところは、6ヵ月後とか1年後に同額を返してもらう約束をして、生産活動をしているところに渡します。そうしますと、自分は減価を引き受けないですみ、同額が期日に返ってきます。この方式なら、貸すメリットがあります。多少のマイナス金利であったとしても、持っているよりましです。

つまりe¥は、そのまま持っていると価値が減るのですが、生産活動が活発なところに貸せば、価値が減らないのです。e¥は、生産活動が活発なところに集まってきます。

長期資金の返済

手形や運転資金は、e¥建てのものを発生させて、誰にも損のないようにできます。しかし長期資金への対応は簡単ではありません。長期の銀行借入金、社債、株式などです。

長期借り入れを普通円でしたのに、売上げがe¥ばかりという企業はどうしたらいいでしょうか。

これには、返済期日に同額のe¥で支払うことを認め、ただし、本来払うはずだった普通円と交換するための手数料は、繰り延べ払いにすることを認めることで解決できます。貸した側は、返済されたe¥の総計を普通円に交換すれば損がありません。e¥のまま使ってもいいです。返済した企業側は、結局手数料ぶんだけ余計に払わなければならなくなりますが、e¥発行による経済活性化のメリットを十分に受けています。繰り延べ払いにすることで、急なショックはありません。また、e¥売上げに対する法人税の減免で、企業の損を軽くするという手段もあります。

e¥の流通が盛んになったとすると、企業が資金を調達するやり方に変化が起こります。普通円で長期の借り入れをしたのに売上げがe¥ばかりという企業は、いったん普通円に交換してから返済しなければなりませんので、結局、高い利率の借り入れをしたのと同じことになります。それでは引き合わないのでe¥での借り入れが多くなります。その場合、借り入れてそのままお金で持っていると損するので、必要なときに必要なだけ借り入れてすかさず使ってしまうやり方が主流になってくると思われます。

自動車のトヨタが、「カンバン方式」というのをやって、材料や部品の不必要な在庫は持たない、必要なタイミングに必要なだけ納入されるシステムを作りました。それと同じように、不必要なお金は持たない、必要なタイミングに必要なだけ借りる、という方式が資本調達でも行われるようになると思います。返済は、将来の時点での売上げから行います。

投資が必要なときに必要なだけe¥で社債を発行し、予想収入に合わせて少しずつの返済を約束するタイプが増えると思います。

株式発行ですが、株式は返済の心配をしなくていいので、普通の円で発行すればいいでしょう。配当はe¥で払うようなタイプが増えそうです。

銀行貸出しの大変化

e¥の流通量が増えてきますと、銀行の仕事が変化します。銀行は、普通のお金と同じにe¥を預金として受け取ることが危なくてできません。自分で持っちゃったら大変、毎月1%減っていくのを引き受けなくてはなりません。そこで、決済や引き落としのためには、目減りの責任はお客さまご自身で、という新しい当座預金を作ることになるでしょう。銀行は、場所を貸しているだけです。管理手数料を取るのは正当なことでしょう。

減価マネーでは、銀行がみなさんから大量の預金を集めてそれを貸し出す業務は、困難になります。銀行が預金を集めても、タイミングよく借り手がいればいいのですが、そうとも限りません。借り手を見つけられなくて自分で持っていると、たちまち減価のリスクにさらされます。

そこで、銀行はいったん自分のところの預金として受け入れることはしないで、貸し手と借り手を仲介して手数料を取る仕事をするようになります。

いっぽうで、e¥での資金需要はけっこうあります。企業は運転資金としてe¥の借り入れを必要とします。銀行は、e¥を持っていて使い道がなくて困っている企業と、e¥借り入れをしたい企業を仲介します。

銀行がe¥を貸す場合でも、自分のところの預金量をそのままにして貸すのではなく、いったん渡してしまいます。そして、返してもらう約束をします。

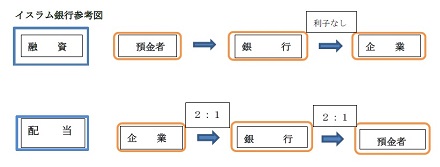

けっきょく、e¥の場合には、銀行貸出による信用創造が起こらなくなるということなのです。図にしてあります。

図16:銀行貸し出しの大変化

実は銀行の信用創造が、こんなに資本主義が脆弱である大きな原因なんです。銀行が、利子でもうけようとして、貸出しをしすぎるんです。そのため貸出の1割も不良債権が発生すると、倒産してしまいます。5%でも危ないでしょう。銀行が倒産すると、企業も他の銀行もバタバタと連鎖反応で倒れます。

減価マネーですと、銀行は貸出で儲けにくくなり、生産者と資金の仲介者という本来の役割を果たすようになります。e¥が多くなると、価値が保存される日銀マネーも大事になってきますので、銀行の新しい仕事もたくさん生まれると思います。

e¥管理銀行による無利子融資

- e¥管理銀行は、一般銀行に対して、e¥を無利子融資する。

- 回収された古いe¥を、融資に使う。融資に新規発行はしない。

企業から、運転資金としてe¥の需要はかなりあるでしょう。それに対して、銀行の手持ちe¥や、斡旋できるe¥が不足することはあります。そのときは、e¥管理銀行から一般銀行にe¥の無利子融資を行います。あるいは、銀行が、e¥管理銀行から企業に貸すことの仲介をします。

一般銀行のe¥貸出金利は、市場に任せればいいと思います。e¥管理銀行からの無利子融資が控えていますので、高い金利になることはあり得ません。e¥を貸したい人が多い場合には、マイナスの金利が生じることもあり得ます。

e¥の貸出にあたって、原則としてe¥管理銀行が新たにe¥を作り出すことはしません。e¥管理銀行には、回収したe¥がありますから、それを一般銀行を通じて貸出に使います。

e¥といういくらでも作れるお金を、国が新たに無利子融資に使うと、あぶないと思います。もういくらでも融資出来ちゃうんですよ。経営危機の大企業があると、結局は民主主義国家いろんな圧力があるわけで、助けてくれーっていうのは、労働者も経営者も思いますよ。そういうところにぼんぼんお金を貸して、潰れそうな会社をみんな助けちゃうんです。そうすると日本が社会主義国と同じになってしまいます。ゾンビ企業ばっかりになっちゃう。やはり経営責任は経営責任です。そしてベーシック・インカムで、人を助けています。失業しても人が生き延びられる仕組みを作っています。で、そのぶん企業は、経営責任を取ったほうがいいです。

無利子融資といっても、e¥ではあらゆる口座移転に際して1%の手数料がかかります。往復だと2%かかりますので、これが実質的な金利になります。この口座移転手数料の率を調節すると、短期金利の調節と同じ意味を持ちます。

e¥での賃金

e¥で賃金をもらう人の立場はどうでしょうか。はじめのうち、e¥での給料支払いは給料の一部でしょうが、売上げがe¥ばかりの企業は、賃金もe¥で払わせてくれと言います。そこで働く人がe¥ばっかりで賃金をもらっちゃったらどうしましょう。ちょっと困っちゃうでしょ。生活費として使うのなら問題ないのですが、一番困るのは住宅ローンを抱えている人たち。だってe¥はそのままローン返済には使えないことになっています。あるいは、家を建てるために貯蓄をしたい人たちもいます。

その解決策に、絶対というものはないので、いくつか案を作りました。

- A案

- 給料全額e¥払いを認める。ローン返済、預金などには、個人が手数料を払って¥に交換。かわりにe¥所得税低率。

- B案

- 給料全額e¥払いを認める。ある割合の¥との交換を国が手数料補助。

- C案

- 給料のある割合は、普通¥で払うことを企業に義務づける。

A案は企業が全部e¥で払っても構わない。その代りにe¥での収入に対する所得税は0%か、非常に低くする。

B案も、給料を全部e¥で払っても構わない。けれども、ある割合を普通¥と交換するのは国が手数料を援助してくれる。

C案。一定割合は普通の円で支払うことを企業に義務付ける。普通の円との交換は企業が責任を負う。

いろいろな方法があるんです。(附記4:“減価ストップ債”の方法もある)

e¥での国、自治体の税収運営

ベーシック・インカムにe¥が使われるようになりますと、e¥が集まってしょうがないところができます。国と地方自治体の税収です。個人でも企業でも、e¥は真っ先に税金の支払いに使われるに決まっています。

税金の前払いが流行るようになりますね。

普通の円を持っている人も、そのまま納税に使わないで、e¥を持てあましている人とちょっといい率で交換してからe¥で納め、差額のぶんを得しようとするかもしれません。

そこで国があわてて、e¥での納税を制限したりしたら、e¥は信用を失ってしまいます。ここは、e¥で税金を受け取ります。

国の工夫は、いかにe¥をe¥のまま通用させるかにかかってきます。国や自治体はその年の収入でその年の支出をまかなう方式で、蓄えを作るタイプではありませんので、基本的にはe¥でやれるはずです。

予算のうちもっとも大きな部分は、公務員給与をはじめとした人件費です。e¥が定着してなんでも買い物ができるようになったら、人件費は基本的にe¥にしていいでしょう。しかしそれでは住宅ローンなどで普通円に交換しなければならない人たちが手数料で損しますので、e¥でもらう給与に関しては所得税フリーにしたらどうでしょうか。

政府がe¥で払うのでは問題になりそうな費目もあります。最大のものが、これまでに発行した国債や地方債の利払いや償還です。普通の円で払う約束をしてあるのに、税収はe¥ばかりなのです。この問題に対しては、普通円への変換手数料分を割増してe¥で払うことを認めたらどうでしょうか。受け取った人は、すぐに普通円に換えれば損はまったくありません。しかし、変換するとは限らなくて、e¥のまま使うかもしれません。

現実には、公債の借り換え(普通円のまま継続)に応じる人が多くなって、実質的には国債や地方債の償還をしなくてすむ割合が大きくなると思います。e¥が行き渡ってきたときには、減価しないし利子も付くという債券は、新規発行が少なくなり、貴重なものになってくるからです。

国や自治体に納税されたe¥は、減価がストップするようにします。(附記5)

いっぽう、積み立てて運用するタイプの政府管掌事業(基礎年金等)は、だんだん運用が困難になります。長期的には徴収タイプに移行することになるでしょう。そのほうがいいんじゃないでしょうか、積み立て運用型の政府事業が、年金やかんぽ事業などの問題を起こしてきたんです。

公共経済の財源

ベーシック・インカム実現後も、公共経済、つまり福祉・教育・医療・環境、そういうところにお金が回っていかないと本当の意味で生活が充実してきません。そういう公共経済は、もうかるもうからないではなく、必要だから作るものです。みんなで出し合うお金、つまり税金をもとに運営しなければなりません。そのための税収が必要になります。

図17:ベーシック・インカムによる公共経済拡大

e¥でベーシック・インカムを出し、消費税と組み合わせる方式で行きますと、この財源が作りやすいんですね。消費は必ず増えます。その増えた分から払う税ですので、無理がありません。また、電子マネーであることを利用して、支出したときに消費税を源泉徴収することもたぶん可能です。

行政サービス、教育、福祉などの費用を、商品の原価の一部と考え、買い物をするときに払ってもらうことは、合理的だと思います。どんなモノやサービスも、道路や港があり、制度が整い、教育程度の高い人々がいるから、生産できているのです。

しかし、消費税には問題もあります。消費税は収入の少ない人も同じ率で払わなければならないので、貧富の差が大きくなることです。ですから、消費税は、ベーシック・インカムと組み合わせなければいけません。そうすれば、低収入層にとってはけっきょく収入増になります。さらに、減価マネーの場合は、実質的に資産税を課しているのと同じですから、お金を貯め込む人たちへの対応がすでにできています。この資産税の脱税は不可能です。

税っていうのは、みんなでお金を出し合って維持しているサービスのためにあります。

ですから、税収を増やすなら、住民自治が絶対に必要です。自分たちで決めたことだから、払う気になるんですね。それに、実際に住んで暮らしている人たちで決めないと、ほんとうの必要度がわからないです。

今とにかく地方にもっとお金が行かないとだめです。職がないから人々も都会でばっかり暮らしちゃう。今消費税5%取られているでしょう。そのうち、地方に行くのは1%なんです。4%は国に行っています。地方の方にもっといっぱい渡して自分たちで何が必要か判断して、責任を持って使うようにしなくちゃいけない。

この地方と国の分配率を7:3とか6:4で地方に多くしていくべきです。それにともなって、地方に権限を移譲して、自治を拡大します。

おおまかなシミュレーション(1) GDP

大まかなシミュレーションをちょっとやってみました。これ絶対っていうことはないんだけれども、ちょっと目安にはなるかと思います。

ベーシック・インカム毎月8万円で15歳以下を半額としまして年間116兆円かかります。これをe¥を新規発行して出します。

収入がこのくらい増えたら消費がこのくらい増えるというのは経験的に知られてるんですよ。日本の場合0.6~0.7くらいだとされてます。

アメリカだとすごくて、0.9以上を消費に回しちゃう。アメリカはほぼ使っちゃう。日本の場合は、もっと使い方が控え目なんですけれども、このe¥でのベーシック・インカムの場合には、超貧乏ですぐ使ってしまう人たちみんなにも渡るでしょう。給与の一部もe¥というどんどん使わないとやばいお金になる。なおかつ将来のために貯めなくてもいいという条件が付いている。

だもんで、消費に回るお金の率は、相当多いと思います。控え目に見て0.8としました。そうしますと93兆円、四捨五入して90兆円の消費増が期待できます。

そうしますと民間の最終消費支出、とにかく投資じゃなくて現実に金を使っているのが、現在240兆円のが、330兆円くらいになる計算になります。一方でね、消費が盛んになるとそれだけ国内で生産が起こる部分もあるんだけれど、中国から買っちゃえ、というようなのが相当あるんですね。おそらく30兆円程度が輸入になります。そうしますと差し引き60兆円くらい国内生産が増えるという計算です。

今年のGDPを480兆円として、GDPがおそらく540兆円くらいになります。この毎月8万円のベーシック・インカム出しましてGDPが11%ぐらい伸びちゃうという計算なんですよ。これはかなり控えめな計算をしているとは思うんだけれども、信じられないようなすごい数字なんです。ちょっと経済に明るい人だったらウソじゃないかって言うような数字になるんですよ。

これが、予算を使わずにe¥でベーシック・インカムを出すことで起こります。

ただしe¥の一部は、普通の円に転換されて貯蓄に向かったり輸入に向かいます。おおざっぱですが30兆円くらいとみています。それがe¥と交換されるのに応じるために普通の円も用意しなければなりません。それは普通円の国債を発行してまかないます。ほんとうに政府の出費になるのは、交換される普通円とe¥との差額の部分、つまり11.4%の部分です。そうしますとこの新しい公共通貨運営にかかる費用は、この差額部分、とりあえずの計算では3.4兆円ということになります。あと、システムを作るための初期費用はどうしてもかかります。1~2兆円でしょうか、そのくらいだと思います。

けっきょく年間4兆円程度の出費を覚悟して、それで11%のGDP増加です。しかも、一回かぎりではなくて、持続可能です。(附記6)

いま、国内の生産力に余力はありますし、安い輸入品もある時代ですので、かんたんにインフレにはなりません。

おおまかなシミュレーション(2) 公共経済構築

単純にGDPが増えてもほんとうには豊かになれなくて、さきほど話しましたように、公共経済を構築する必要があります。それには税収がどうなるかです。

これから挙げるのは極端な一例ですが、参考にはなると思います。

個人の所得税はなし、消費税25%とします。

そうしますと、民間最終消費330兆円の25%で、消費税収が約83兆円になります。現在の個人からの税は、所得税が国と地方の合計で約28兆円、消費税が約13兆円、計41兆円です。したがって、42兆円の税収増。ただしe¥と普通円との交換手数料約4兆円と公債費のe¥割増3兆円が新たな費用ですのでそれを引くと、35兆円税収が多くなることになります。(附記:講演では公債費割増を含めなかったので38兆円としました)

この35兆円の増収は、無理な増税じゃないんです。個人の収入は増えています。経済活動も盛んになってGDP増えています。それでもって増えた税収なんですよ。

35兆円あると、いろんなことできますね。

例えば教育費です。教育費の研究をしていまして、幼稚園から大学まで公立も私立も全部タダにするのに6兆円で足りちゃうんですよ。たった6兆円。さらに、一人一人に応じた教育を発生させるための費用をつけてやってとりあえず8兆円も出れば、かなり充実します。

それと今一番財政の問題で困っているのは年金です。パンクしかけちゃっている。これちょっと根本的な設計変更しなきゃならないと思われるんですけれども、基礎部分はベーシック・インカムで置き換えがききます。さらに10兆円もあったら、十分な給付ができそうです。

あとですね、今福祉関係で、たとえば介護のヘルパーさんなんて給料安いですね。ああいう人たちにいっぱい払ってあげるといいです。ヘルパーさんたちは裕福でない人たちが多いから、あの人たちが普通の生活をして普通にお金を使うようになると、それで経済がよくなります。

生活そのものが充実することでお金の循環がよくなっていくと、本当の経済発展であり、本当のGDP成長なんですね。そういう生活の充実に、たとえば福祉で5兆円増やせる。医療費で5兆円増やせる。これでも合計まだ28兆円なんです。とにかく、人々がほんとうに必要としているものに使うことです。そうするとお金が生きます。

こういうようなお金を公共経済の方に使っていって、それこそ本当に豊かな社会が出来るんですね。

輸入増の問題

問題は輸入増なんですよ。ベーシック・インカムを新たな通貨で出すとインフレが起こるんじゃないかって考えると思うんですけど、今の我々に買いたいものが増えたら外国から輸入するものが多いです。中国あたりで安いものをぼんぼん作っていますからね。現に今輸入は増え続けていまして、2005年に68兆円だった輸入が、2008年に、わずか3年で88兆円になっているんです。消費に対する比率でそのまま計算しますとベーシック・インカムによる消費増で、もう30兆円くらい輸入が増えると思われます。

ある程度は輸入超過でいいんですよ。外貨が余ってるっていうのはバカらしいですよ。今までドルをしこたま貯め込んだ。結局ね、商品券もらって喜んでいるだけなんですよ。結局最初360円の価値あったのが、今1ドル100円を切っています。その商品券の価値がどんどん失われました。買い物しないまま商品券のまま貯めてどんどん減っちゃったっていうものなんですね。

輸入の場合は通貨の問題があります。最初のうちは、外国への支払いは今まである普通の円でドルやユーロと交換して払えばいいんですけどもね、だんだんe¥が多くなった場合、e¥でもって輸入しようとすると、そんなお金を外国は受け取ってくれないですから一旦普通マネーに変換しなくちゃならないんですね。そしてこのe¥から円に変換するのに手数料が11%必要ですけれども、そのためにe¥を持っているところが輸入をすると、外国製品ちょっと割高になります。実はこれがね、実質的な関税の役割を果たすんですよ。

これちょっと大事な国内産業保護になると思うんです。

財政問題

そして大きな財政問題として、政府の累積債務の問題があります。

今、国も地方もすごい債務を抱えています。いま、借金で借金を穴埋めしていますので、破局にいたる可能性があります。そこで、e¥と日銀公定歩合なんかと組み合わせてちょっと緩やかなインフレを起こして、政府累積債務を実質的に軽減していくようなことが出来るはずです。これなら、破局にいたらずに軟着陸できます。普通、インフレは年金生活者に大打撃を与えてしまうのですが、ベーシック・インカムと組み合わせてあれば、その痛みは軽くできます。

日銀マネーというのは、企業に渡ってすぐ土地買ったり株買ったりするんですね。で、バブルを起こしやすいお金です。このe¥は、生活者に渡るからお買い物しやすい。モノの値段を押し上げてインフレを起こしやすいんです。

コントロールしやすさ

e¥はコントロールしやすい。4つのパラメータをもつ。

- 発行額

- 日銀券との交換率

- 減価率

- 使用料

このe¥は非常にコントロールしやすいです。発行額の調整、日銀券と交換手数料、使うときの一回あたり手数料。時間による減価の率、そういうものでコントロールできます。

例えば月1%目減りしますなんてのは、無くすか低率にしちゃえばe¥は日銀マネーとほとんど変わらなくなります。こういう、アクセルもついてます、ブレーキもついてます、右にもハンドル切れます、左にもハンドル切れます。という形にしておけば非常に対応しやすいんですね。(附記7)

地方通貨も可能

もしかして、いままでの話は、ちょっと難しい話になっているかもしれないですけど、同じような仕組みで、地方からも作れるんですよ。この地方税と地方債とを組み合わせて、地方通貨を作れます。それを財源に、地方ベーシック・インカムを作ることもできます。そのような形でかなり実現性があるんじゃないかと思います。

ちょっと世に問うてみたいと思ったもんですからこういうものを作ってみました。

どうもご静聴ありがとうございました。(拍手)

【附記】

以下は、講演のレジュメにはありませんでしたが、HP版に付け加えたものです。

附記1 e¥の流通残高

このようにe¥を発行していくと、流通残高はどうなるでしょうか。単純化したシミュレーションをしてみました。収束することが一目でわかると思います。

図18:e¥の流通残高 (毎月10兆円追加 月2%回収として)

これは毎月10兆円(年120兆円)のe¥がベーシック・インカムとして渡され、流通残高の2%が毎月回収される場合の、流通残高の20年間のグラフです。

e¥は最低でも月に1%回収されますが、実際の回転はかなり速くなると思われます。仮に2%としました。

500兆円に収束することがわかります。

毎月の回収率が3%だとすると、330兆円で収束します。

現実の動きはもっと複雑になりますが、だいたい現在のM1(現金+当座預金+普通預金)流通残高480兆円と同じくらいになりそうです。

それでも流通残高が多すぎる場合は、

- 減価率を上げる

- 減価もしない貸出にも使われない預金または債券を作って吸収する

という方法があります。

附記2 e¥回収額の設定について

113円で回収としましたが、これは普通の円で償還するためです。しかし、やはり100円貯まったところで償還のほうがいいと思われます。シミュレーションをしてみると、e¥113での償還は、ある時期から発行残高がかなり減ります。

附記3 定率法と定額法 古いお金の寄贈

講演では、1ヵ月ごとに所持e¥の1%を抜き取って回収する方法を示しました。この場合常に一定の率で減価しますので、減り方はだんだんなだらかになります。10年間の減価のしかたは次の通りです。

図19:e¥の10年間の減価の推移 (定率減価 月1%として)

もう一つのやり方として、一枚一枚のお金が1ヵ月ごとに99円、98円…というふうに、額面が小さくなっていくやり方があります。定額ずつ減価します。100ヵ月(8年4ヵ月)で消滅します。

このやり方をすると、新しいお金と古いお金が違った性質を持つようになり、年齢が感じられる生き物みたいになります。

図20:e¥の10年間の減価の推移 (定額減価 月1%として)

定額法ですと、1万円を受け取ったときに、e¥100が100枚という場合もありますし、e¥20が500枚ということもあります。毎月の減価がどちらも一枚あたり1円ずつですので、古いお金のほうが目減りの率が高くなっています。e¥100の場合には毎月の減価率は1%、e¥20の場合には減価率が5%になります。使うときの価値に問題はないのですが、古いお金はくたびれています。

この場合、古いお金(たとえば額面がe¥20未満e¥10以上)は学術・文化・スポーツ・教育など、直接の生産でもニーズでもないが、人間の精神文化を維持し発展させるための部門に寄贈するのがいいでしょう。この部門に対して、政治経済状況に左右されない経済的基盤を作ることは、たいへん重要なことです。

その場合、毎月10兆円のe¥を新規発行すると、7年目近くから額面20円未満のe¥が、毎月2兆円ずつ発生することになります。それを文化部門への寄贈に使います。年間24兆円は、かなりの額です。

額面があまりに小さくなったお金は、最後に持っている人が損しないよう、何枚かまとめて新しいe¥100に交換してもらえるようにしておきます。

額面が小さくなっていく減価の場合、口座移転手数料も毎月の減価と同じ方式にすると、新しいお金か古いお金かで率が一定せず、経済取引が困難になります。口座移転手数料は、一定の率として、抜き取り方式で徴収するのがよいでしょう。

附記4 “減価ストップ債”の方法

給料がe¥ばかりになってしまった人を保護する他の方法として、“減価ストップ債”をe¥で購入できるようにするという手段があります。この“減価ストップ債”は、e¥管理銀行が売り出し、1年後とか2年後とか決められた期間の後に、買ったときと同じ額でe¥を払い戻してくれます。個人が、給料をもらったときだけ買えるようにします。これを使えば、給料がe¥ばかりの人が、「お金を早く使わないと損する」という圧迫から逃れることができます。

“減価ストップ債”はe¥の流通残高が多すぎる場合の対策としても使えます。吸い上げて休眠させるためなのです。運用資金を集めるための債券ではありません。“減価ストップ債”を売って集めたe¥は、貸出には使いません。貸出に使ったら、また市中に出回ってしまいます。

このような減価しない例外を作るのは、減価マネーを作る趣旨に反するのですが、減価マネーの運用は未知の領域ですので、安全弁を設けておいたほうがいいと思います。

“減価ストップ債”はお金として流通しにくくします。記名式で譲渡不能にします。途中解約すると初めからの減価分を負担しなければなりません。

“減価ストップ債”を売って集めたe¥も減価しつづけているのですが、e¥管理銀行にとっては、自分で回収して自分のところに置いておくので、実質はプラスマイナスゼロです。

附記5 納税されたe¥も減価ストップしない

講演では、納税されたe¥は減価がストップするとしました。

しかし、そうしますと、国や自治体だけがお金を減らさずに貯めておくことができます。これは、国や自治体に銀行業務の特権を与えるようなものです。なにかというと、目減りしないことがウリの「~積立金」を集めることができます。ところが、国や自治体は、お金を運用するのが下手なところです。これまでもたくさんの問題を起こしてきました。

やはり、国や自治体も、入ってきた税収を減価ストップせずに使ってもらうのがよいと思います。国や自治体は、公共サービスの事業体として経済活動を担います。税収は、みんなの必要を満たすために、みんなから集めたお金です。

附記6 利払いの割増費用

講演では、e¥で予算を組むため約4兆円の出費増があるだろうとしましたが、他に国債や地方債などの利払いをe¥で払うための割増を含めていませんでした。これを含めると、さらに約3兆円の出費増になります。

詳しく言うと、現在国債の償還と利払いに約20兆円を使っていますので、e¥割増11.4%で2.3兆円。別に地方債が140兆円(2006年)くらいありますので、その5%が償還と利払いに必要だとして、e¥割増は0.8兆円。

合計約3兆円程度が、公債の償還と利払いをe¥で行うときに新たに必要になります。

附記7 合計5つのレバー

さらに、通貨供給量が多すぎる場合のための“減価ストップ債”も含めて、合計5つのレバーを備えることができます。これら5つで、たいていの事態に対応できると思われます。

第2部終了